- ためる・ふやす

- かりる

- そなえる・のこす

- 便利なサービス

- キャンペーン情報

- 事業資金の調達

- 経理事務・資金管理の効率化

- ビジネス支援

- 経営情報

- 業種別の支援体制

京銀 かんたん贈与信託は、あらかじめ贈与を受ける方をご指定いただくことで、毎年の贈与契約書の作成や金融機関での振り込み手続き等の面倒なお手続きなしで、生前贈与を行うことができます。

また、元本保証なので、大切な資産を安心してお預けいただけます。

京銀 かんたん贈与信託は、お客さまの資産承継対策と贈与を受ける方の資産形成にお役立ていただけます。

お客さまの「想い」を込めて、贈与を受ける方にお気持ちを伝えてみませんか?

生前贈与をする場合このような

ケースにご注意ください。

名義預金※とみなされ、贈与が認められない!

相続税対策として「生前贈与」が効果的と聞いたけど…。

京銀 かんたん贈与信託は、あらかじめ贈与を受ける方をご指定いただくことで、毎年の贈与契約書の作成や金融機関での振り込み手続き等の面倒なお手続きなしで、生前贈与を行うことができます。

また、元本保証なので、大切な資産を安心してお預けいただけます。

簡単

贈与契約書の作成や振り込みなどの、面倒な贈与手続きが不要となります。

安心

贈与取引の記録が残ります。

複数の方への贈与や複数年にわたる贈与などの場合も安心です。

確実

毎年弊行から贈与のお知らせをしますので、贈与の機会をお忘れになることはありません。

加えて

| 信託金額 | 500万円以上(1万円単位)

|

|---|---|

| 信託期間 | 5年以上30年以内(1年単位)

|

| 贈与を受ける方のご指定 |

|

| 贈与手続き |

|

| 手数料 | 贈与手続きに係る事務取扱手数料として、年1回11,000円(税込)を、2月末日に贈与をする方の弊行普通預金口座よりお引き落としいたします。 |

| 相続税の負担軽減 | ご存命中に資産を移転することで、相続財産が減り、相続税の負担が軽くなります。 |

|---|---|

| 資産を有効に活用 | 次世代へ早く贈与することで、教育費などへの活用が可能になります。 |

| 家族の絆の深まり | 贈った相手の喜ぶ顔を見て幸せな気分になれます。また、家族の絆が深まります。 |

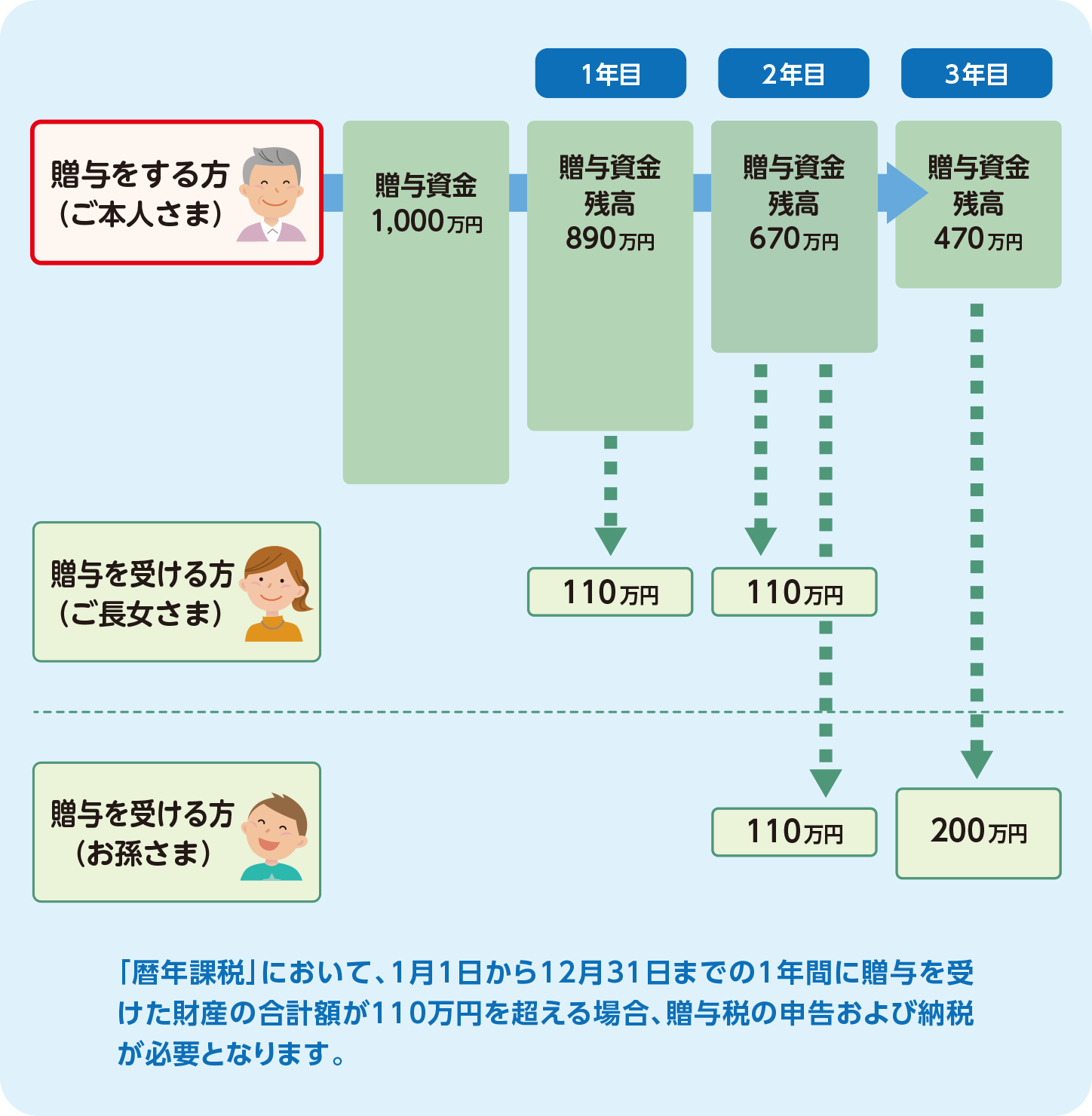

暦年課税とは…

その年の1月1日から12月31日までの1年間に贈与により取得した財産の合計額から基礎控除額110万円を控除した金額に、税率および控除額を適用し、贈与税額を計算します。

![]() ご留意事項

ご留意事項

贈与手続き上のご留意事項

税務上のご留意事項

〈贈与を受けた方が贈与税を申告・納付いただく必要がある場合(例)〉

〈贈与した財産が相続税の課税価格に加算される場合(例)〉

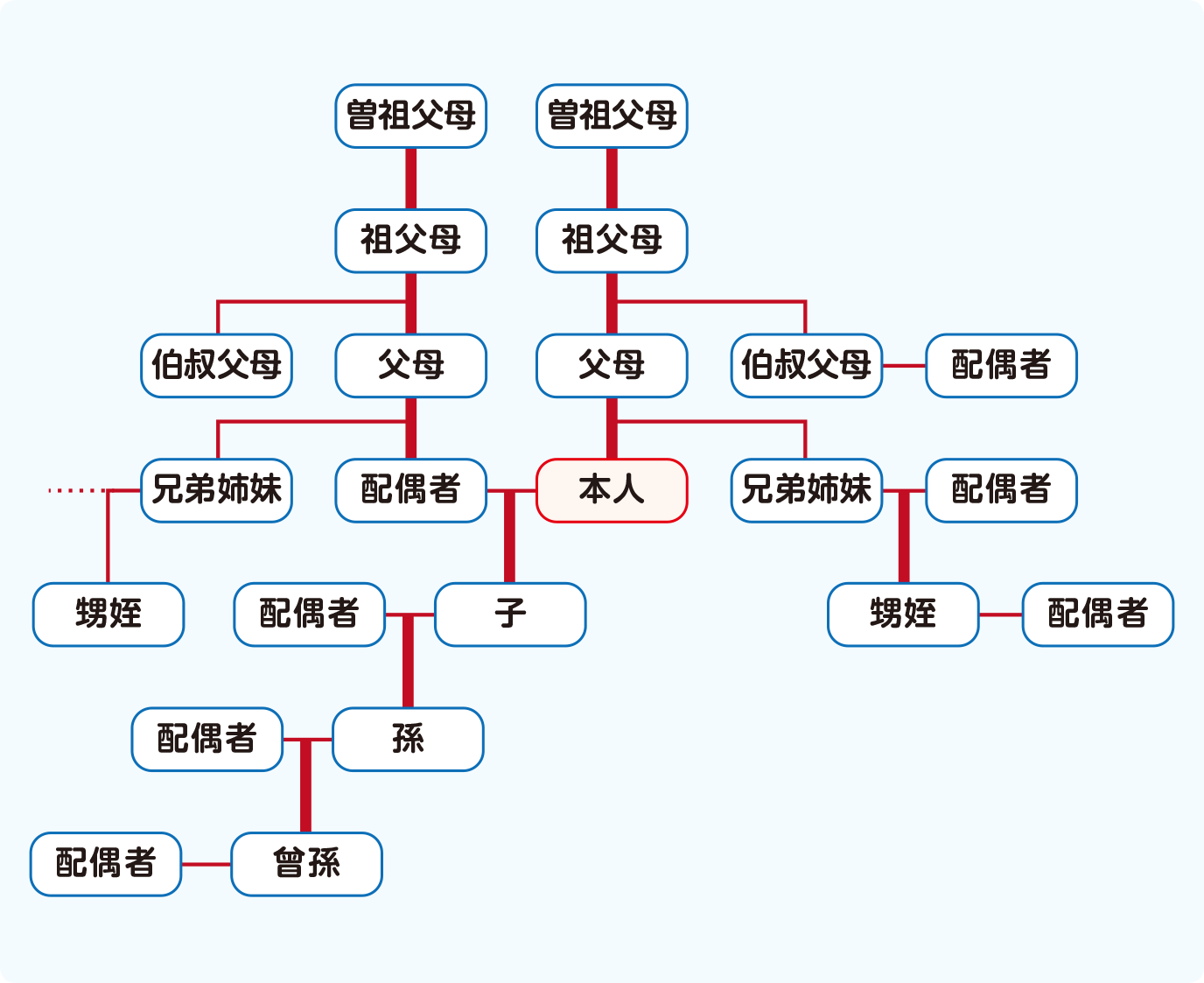

3親等以内の親族

お問い合わせ先