- ためる・ふやす

- かりる

- そなえる・のこす

- 便利なサービス

- キャンペーン情報

- 事業資金の調達

- 経理事務・資金管理の効率化

- ビジネス支援

- 経営情報

- 業種別の支援体制

確定拠出年金(DC)とは、公的年金に上乗せして給付を受ける私的年金のひとつです。基礎年金、厚生年金保険と組み合わせることで、より豊かな老後生活を実現することが可能となります。ご加入者さま自身が運用商品を選択し、その運用成果によって将来の給付額が決まる、自己責任で運用する年金制度です。

確定拠出年金(DC)には、個人(ご加入者さま自身)が掛金を拠出する「個人型確定拠出年金(個人型DC<愛称:iDeCo>)」と、企業が主として掛金を拠出する「企業型確定拠出年金(企業型DC)」の2種類があります。

ゆとりあるセカンドライフを実現するために、iDeCoへのご加入を提案します。

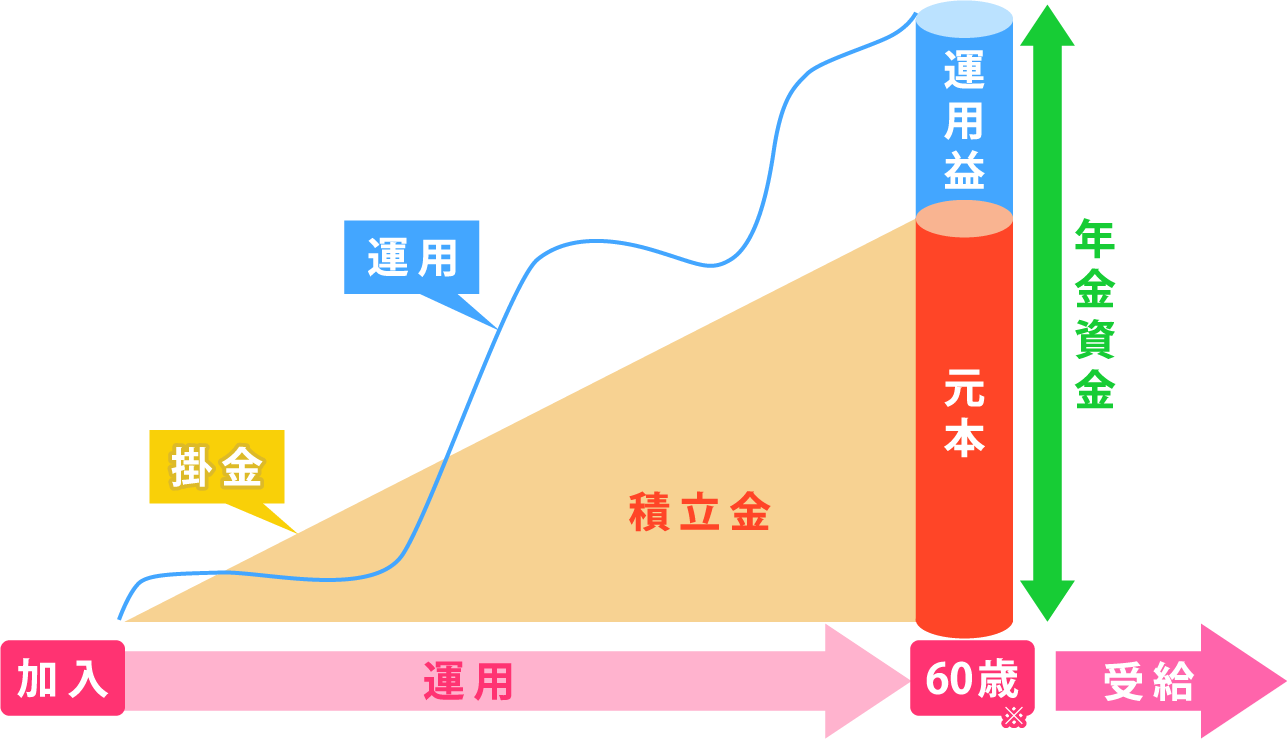

加入者が自ら拠出した掛金をご自身で運用し、原則60歳以降に運用結果に基づいて給付を受けることができる制度です。

お勤め先の年金実施状況によって、掛金拠出限度額の上限が定められています。

掛金額は5,000円から限度額の範囲(1,000円単位)でご自身で任意に決めることができます。

国民年金(基礎年金加入者)

| 加入対象者 | 企業年金制度の種類 | 掛金の上限金額 | |||

|---|---|---|---|---|---|

| 月額 | 年額 | ||||

| 第1号 被保険者 |

個人事業主 | - | 68,000円 | 816,000円 | |

| 第2号 被保険者 |

企業年金制度がない 企業にお勤めの方 |

- | 23,000円 | 276,000円 | |

| 企業年金制度がある 企業にお勤めの方 |

企業型DC※1 | 他の企業年金 制度なし |

20,000円 | 240,000円 | |

| 他の企業年金 制度あり |

12,000円 | 144,000円 | |||

| 確定給付金年金※2 厚生年金基金※3 |

|||||

| 公務員 (私学共済組合の教員)など |

- | ||||

| 第3号 被保険者 |

専業主婦など | - | 23,000円 | 276,000円 | |

(2022年5月1日現在)

![]() ご加入時のご留意点

ご加入時のご留意点

(2022年5月1日現在)

メリット

1

毎月の掛金は全額所得控除(小規模企業共済等掛金控除)の対象です。

メリット

2

運用で得られた利息や配当金、売却益等は全額非課税となり、そのまま次の運用資金とし有効に活用できます。

メリット

3

個人型確定拠出年金では、受取方法が選択できます。

iDeCoは、老後の資産形成を行っていただく制度です。ご加入いただいた時から原則60歳を迎えられるまで掛金の拠出を続けていただけます。

掛金の拠出を停止した場合であっても、原則60歳まで運用を続けていただきます。

60歳以降に受取資産を『老齢給付金』といいます。

老齢給付金は年金(分割)または一時金(一括)として受取方法をライフプランに合わせて選択できます。

また、年金と一時金を併用して受取ることもできます。

| 給付金の種類 | 受取方法 | 受取人 |

|---|---|---|

| 老齢給付金 | 年金または一時金 (各種控除が適用) |

本人 |

| 障害一時金 | 年金または一時金 (非課税) |

本人 |

| 死亡一時金 | 一時金 | 遺族 |

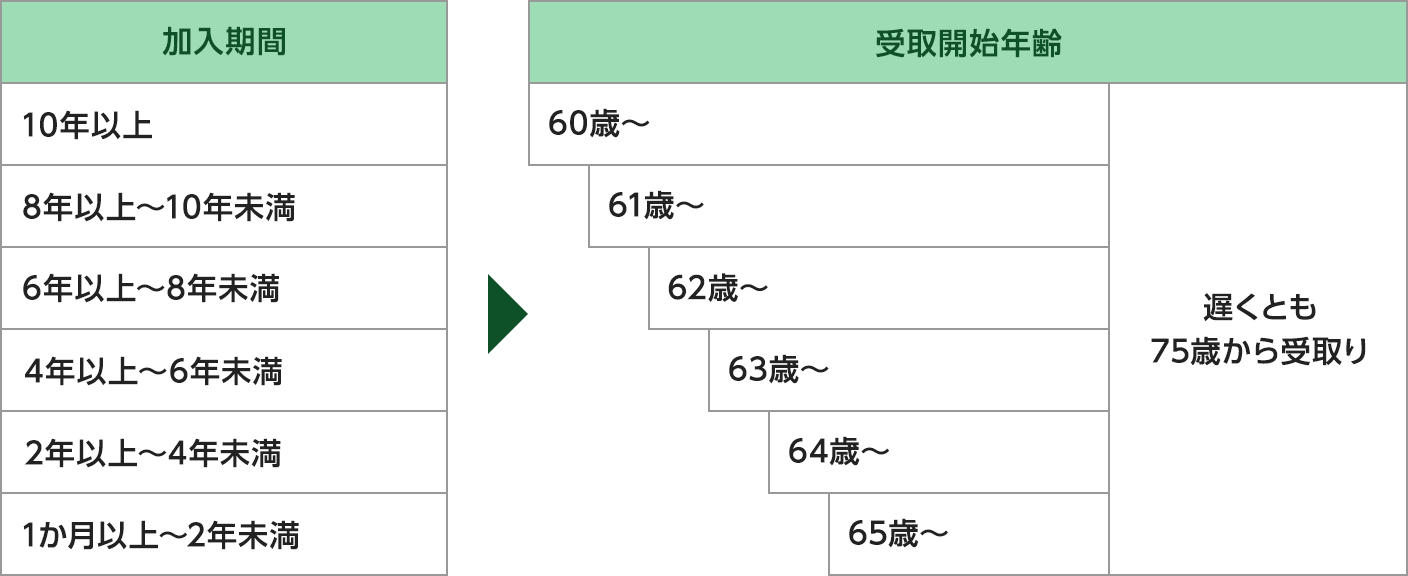

老齢給付金の受取開始年齢は原則60歳以降の受取りになります。

老齢給付金を受取ることができるのは、60歳時点の加入期間が通算して10年以上※ある場合に限られます。

通算期間には、運用指図のみを行う期間も含みます。また、他の制度から年金資産を移換されている場合、その加入期間も含みます。

10年未満の場合は、受取開始年齢が以下の通り定められており、75歳に到達されるまでに受取りを開始していただく必要があります。

(2022年5月1日現在)

京都銀行は確定拠出年金、金融商品の勧誘にあたっては、法令・諸規則に則り、次の方針を遵守し、適切な行動を行います。

1.適切な金融商品の勧誘

お客さまの知識・経験・財産の状況・商品の購入(運用)目的、その他お伺いすることのできました事項などを踏まえ、適切な商品をお勧めいたします。

2.重要事項の説明

お客さまご自身の判断でお取引いただくため、商品内容やリスク内容など重要な事項を十分ご理解していただけるよう、説明に努めます。

3.誠実・公正な勧誘

誠実・公正な勧誘に努め、断定的な判断による説明、事実に反する説明など、お客さまの誤解を招くような勧誘は行いません。

4.勧誘の場所・時間帯

お客さまにとって不都合な時間帯やご迷惑な場所などでの勧誘は行いません。

5.関係法令の遵守等

お客さまに適切な勧誘が行えるよう、関係法令を遵守するとともに、商品知識の習得に努めます。

厚生労働省の確定拠出年金制度のサイトへリンクします

国民年金基金連合会の個人型確定拠出年金のサイトへリンクします

日本生命のサイトへリンクします

確定拠出年金の記録関連業務を行っている、日本レコード・キーピング・ネットワーク株式会社(略称:NRK)のサイトへリンクします

お問い合わせ先

日本生命保険相互会社

確定拠出年金コールセンター

受付時間:月~金曜日 9:00~18:00

土曜日 9:00~17:00

(祝日、振替休日、年末年始、システムメンテナンス時等を除く)

営業時間は予告なく変更される場合があります。

すでに京都銀行の個人型確定拠出年金にご加入のお客さま専用のページです。

ご利用の際はユーザーID・パスワードが必要となります。

(日本生命のご加入者さま向けサイトへリンクします)

このページは、加入者情報の記録・保存や老齢給付金の裁定をおこなう日本レコード・キーピング・ネットワーク株式会社(略称:NRK)のサイトへリンクします。

60歳前に離職・転職を行った場合でも確定拠出年金のご加入資格の状況に応じ、豊かな老後生活を実現するために運用を続けることができます。

年金資産の移換については下表をご参照ください。

また、既に他行・庫にて個人型DCにご加入されているお客さまも当行の個人型DCへ移換することができます。