消費者金融の返済方法をわかりやすく解説!返済に遅れないコツ・遅れそうなときの対処法

消費者金融でお金を借りたら、決められた返済期日に遅れないように返済を進めることが大切です。返済期日に遅れると、遅延損害金が発生して支払う金額が増えるだけでなく、今後のローンやクレジット契約が難しくなる場合もあります。

返済が始まるタイミングや返し方、返済方法など、消費者金融の仕組みを押さえ、返済シミュレーションを活用しながら計画的に利用しましょう。

この記事では、消費者金融の返済方法、計画的に返済するコツ、返済に遅れた場合の対処法などをわかりやすく解説します。

- 消費者金融で借りたお金は、口座振替やATMでの振り込みで返済する

- 毎月決まった期日に返済する方法の他、任意のタイミングで追加で返済することも可能

- 返済が難しくなった場合は、まずは契約中の消費者金融へ連絡して返済期日の変更を相談する

目次

OPEN消費者金融とは

消費者金融とは、貸金業者の一種です。貸金業者には、クレジットカード会社や信販会社(分割販売やローンの提供を行う会社)も含まれます。

消費者金融には、テレビCMなどで見かける大手の会社もあれば、その地域に住む人をおもな顧客とする中小規模の会社もあります。

いずれも、財務局長または都道府県知事から貸金業者として登録を受け、貸金業法に基づいて運営されている正規の金融機関です。

消費者金融でお金を借りて返済するまでの流れ

消費者金融でお金を借りて返済するまでの流れは次のとおりです。

- 消費者金融に申し込む

- 必要書類を提出する

- 審査を受ける

- 審査通過後、契約を交わす

- 借り入れをする

- 返済する

消費者金融のWEBサイトなどから申込みを行い、必要書類を提出すると審査が行われます。

審査に通過したら契約を締結し、借り入れができるようになります。その後は、契約時に決められた方法で返済を進めていく流れです。

消費者金融でお金を借りたらいつから返済がはじまる?

消費者金融でお金を借りた場合、借り入れをした翌月または翌々月から返済が始まるのが一般的です。

返済期日は毎月10日や15日など、あらかじめ決まっていることもあれば、利用者が指定できる場合もあります。なかには、毎月決まった日ではなく「35日ごと」といったサイクルを選べる場合もあります。実際の返済期日は、利用する消費者金融のWEBサイトなどで確認しておきましょう。

返済期日に遅れるとデメリットが生じるため、カレンダーアプリでリマインドを設定したり、定期的に消費者金融のアプリで確認したりするなどの工夫が必要です。初回の返済期日だけでなく、次回以降の返済期日も確認しておきましょう。

返済に遅れたときに起こることは「消費者金融で返済が遅れたらどうなる?」で紹介しています。

消費者金融で借りたお金を返済する方法

借りたお金を返済する方法は消費者金融によって異なりますが、おもに次の4つの方法があります。

口座振替

口座振替の場合、返済期日になると、その月の返済額が自動で引き落とされます。振り込みなどの手続きを自分で行う必要がない点がメリットです。

ただし、口座残高が不足していると引き落としができず、返済の遅れとなるため、前日までに返済額以上の残高があるか確認しておくことが大切です。

コンビニや銀行などのATMで振り込み

消費者金融が提携しているコンビニや銀行に設置されたATMから返済することも可能です。

利用できるATMの種類は消費者金融によって異なり、ATMや返済額によってはATM利用手数料がかかる場合があります。

消費者金融のATMで振り込み

消費者金融の無人店舗などにある無人契約機に併設されているATMから返済する方法もあります。24時間営業のATMもありますが、店舗によって営業時間が異なる場合があるため、事前に確認しておきましょう。

消費者金融のアプリやWEBサイトで手続き

消費者金融の公式アプリやWEBサイトから返済できる場合もあります。インターネットバンキングと連携するなど、事前の手続きが必要です。口座振替と同様に、ATMへ行かなくても自宅などで返済できるのが特徴です。

消費者金融の2種類の返済方法

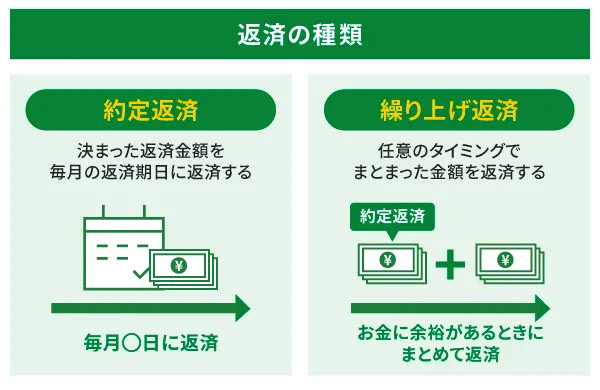

消費者金融の返済方法には、「約定返済」と「繰り上げ返済」の2種類があります。

約定返済

約定返済とは、毎月の返済期日にあらかじめ決められた金額を返済する方法です。

最低返済額は、借入残高や金利などの要素によって毎月決定されます。毎月同じ金額を返済する場合もあれば、変わる場合もあります。

返済金額や返済期日は、消費者金融の会員専用アプリやWEBサイトで確認可能です。

繰り上げ返済

繰り上げ返済とは、約定返済とは別に前倒しで返済することです。借入金額の一部を返済する方法の他、全額をまとめて返済する「一括返済」もあります。

繰り上げ返済をすることで、約定返済だけ続ける場合と比較して、返済総額を減らせる可能性があります。

ただし、早く完済したいからといって無理に繰り上げ返済をするのはおすすめできません。無理な返済によって約定返済分や生活費が足りなくなると、再びお金を借りることにつながるおそれがあるためです。

まずは約定返済を滞りなく行い、余裕があるときに繰り上げ返済することを検討しましょう。

消費者金融の返済回数

消費者金融で借りたお金を「何回に分けて返済するか」は、カードローンの種類や契約内容によって異なりますが、複数回に分けて返済する「分割返済」と、一度にまとめて返済する「一括返済」を選べます。

分割返済

消費者金融では、一般的に分割して返済していく方法が採用されています。たとえば、30万円借りた場合、毎月1万円ずつなど、契約時に定められた金額を毎月返済していくものです。

毎月の返済額は消費者金融によって異なり、借入残高に応じて変動する場合もあります。「いくら借りると、いくらずつ返済するか」の目安や計算方法は、各消費者金融の公式WEBサイトや返済シミュレーションで確認できます。

あわせて読みたい

カードローンを一括返済するメリット・デメリット、返済方法や注意点を解説

一括返済

消費者金融のなかには、一括返済を前提とした契約プランを用意している場合もあります。たとえば、10万円を借りた場合、翌月に10万円を一括で返済するといった方法です。

借入金額にもよりますが、一括で返済するためにはまとまった資金が必要になります。一時的な負担は大きくなるものの、借入期間が短くなるため、利息の負担を抑えられる点がメリットです。

消費者金融でお金を借りたときの返済シミュレーション

消費者金融でお金を借りた場合、借入金額に対して利息や返済総額がいくらくらいになるのか、返済期間はどの程度のかを確認してみましょう。

ここでは、30万円を金利年18.0%、返済期間3年で借り入れた場合の返済シミュレーションを見てみましょう。

| 借入金額 | 300,000円 |

|---|---|

| 金利 | 年18.0% |

| 返済期間 | 3年 |

| 返済額(月) | 10,845円 |

| 利息総額 | 90,420円 |

| 返済総額 | 390,420円 |

※シミュレーション結果はあくまでも簡易的な試算であり、お取引状況により実際のご返済金額やご返済期間と異なる場合があります。

借入金額30万円を3年かけた返済した場合の利息総額は約9万円、返済総額は約39万円となることがわかります。

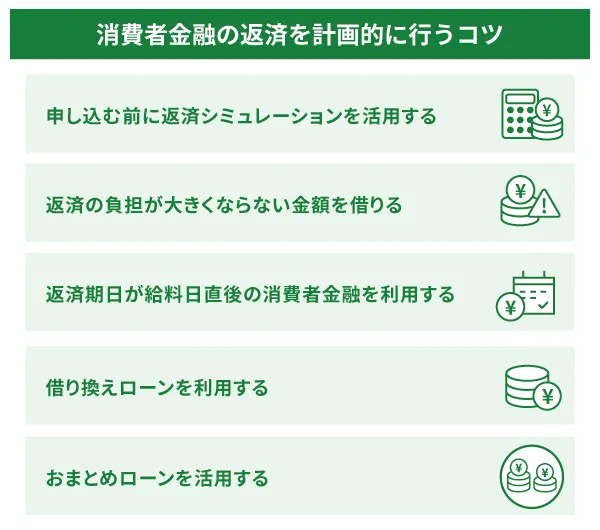

消費者金融の返済を計画的に行うコツ

消費者金融の返済を計画的に行うために、次の5つのコツを押さえておきましょう。

申し込む前に返済シミュレーションを活用する

消費者金融のWEBサイトなどには、返済シミュレーションが用意されている場合があります。返済シミュレーションとは、借入金額・金利・返済期間などを入力することで、毎月の返済額や返済総額、返済完了までの期間を確認できるツールです。

「◯万円借りたら、毎月どのくらい返済が必要か」「利息はどの程度になるか」といった疑問がある場合は、申込みの前に活用してみましょう。

なお、あくまで返済シミュレーションの結果であり、実際の契約条件とは異なる場合があります。

返済の負担が大きくならない金額を借りる

借入限度額や借入残高が増えるほど、毎月の返済額も大きくなる傾向があります。安易に借り過ぎると返済が困難になるおそれがあるため、必要な金額のみを借り入れ、無理のない範囲で利用することが大切です。

返済期日が給料日直後の消費者金融を利用する

返済期日は金融機関によって異なります。返済期日が給料日直後の金融機関を選べば、資金に余裕を持ちやすく、返済の負担を軽減しやすいでしょう。

たとえば、給料日が毎月25日の場合は、25日の直後や数日後を返済期日としている消費者金融を選ぶと、返済しやすくなります。反対に、返済期日が給料日前だと、口座残高が不足し、返済資金が足りなくなる可能性があります。

借り換えローンを利用する

借り換えとは、現在契約している金融機関から、別の金融機関に借入先を変更することです。

「金利が高い」「利息の負担を減らしたい」と感じる場合は、金利の低い金融機関へ借り換えることで、返済総額を抑えられる可能性があります。

結果的に返済の負担軽減につながる場合があるため、必要に応じて借り換えを検討してみましょう。

あわせて読みたい

消費者金融のカードローンから借り換えるなら?借り換え先の選び方・審査のコツも解説

おまとめローンを活用する

おまとめローンとは、複数の金融機関からの借り入れを1つにまとめるローンのことです。おまとめローンを利用すれば、返済期日を1つにまとめられるため、管理がしやすくなります。

また、一般的に借入限度額が高いほど金利が低くなる傾向があります。複数の金融機関から借り入れをしている場合は、1つにまとめることで金利を引き下げられる可能性があり、結果的に返済の負担軽減にもつながるでしょう。

あわせて読みたい

おまとめローンとは?メリット・デメリットや審査、カードローンとの違いを解説

消費者金融で返済が遅れたらどうなる?

消費者金融でお金を借りて、決められた返済期日に返済できなかった場合、次の3つのリスクが生じます。

消費者金融から連絡がある

返済期日に遅れると、契約している消費者金融から電話やメール、SMSなどで連絡が入る場合があります。

連絡に気づいたら、できるだけ早めに返済するか、自分から連絡をして返済方法を相談しましょう。返済期日の変更などに応じてもらえる場合もあります。

返済期日の翌日から遅延損害金が発生する

遅延損害金とは、返済が遅れた際に発生するお金のことです。返済期日の翌日から発生し、遅れている日数に応じて支払いが必要になります。

遅延が長引くほど支払う金額が増えるため、できるだけ早めに返済を行うことが大切です。

今後のローンやクレジットの契約が難しくなる場合がある

消費者金融の返済に遅れた情報は信用情報機関に記録されます。ローンやクレジットカードの審査では申込者の同意を得たうえで、信用情報が確認されるため、今後のローンやクレジットカードの契約が難しくなる可能性があります。

必要なときに審査に通過できず、ローンやクレジットカードを利用できないと、不便さを感じるかもしれません。

このようなリスクを踏まえて、返済に遅れないよう計画的に利用しましょう。

消費者金融で返済が困難なときの対処法

消費者金融で返済が難しくなった場合は、放置せずにできるだけ早めに対応することが大切です。

対処法としては、次の3つがあります。

まずは契約中の消費者金融へ連絡する

返済に遅れてしまった場合や、遅れそうな場合は、まず契約している消費者金融に連絡して、返済期日の変更をお願いしましょう。電話やチャットなどで相談することで、一定期間返済を待ってもらえる場合があります。

なお、あくまで返済期日を変更であり「返済をしなくてよい」「スキップできる」という意味ではありません。新たな返済期日までに、返済を行いましょう。

家族や頼れる人に相談する

「返済額にあと少し足りない」「今後の返済計画が立てられない」といった場合は、家族や知人など、信頼できる人に相談するのもひとつの手段です。

相談することで一時的にお金を借りられたり、今後の対応を一緒に考えてもらえたりすることがあります。ただし、お金の貸し借りがトラブルの原因となることもあるため、「いつ頃返済できそうか」「どうやって返済するか」などをきちんと話し合うことが大切です。

弁護士・公的機関に相談する

すでに別の消費者金融など複数の金融機関から借り入れをしていて「返済のために複数の金融機関から借り入れをしている」「これ以上審査に通らない」といった場合は、ひとりで抱え込まず、弁護士や公的機関などに早めに相談しましょう。

専門家に相談すれば、返済計画の立て直しや債務整理など、現実的な対処法を見つけられる場合があります。状況が悪化するのを防ぐためにも、できるだけ早い段階で相談することが大切です。

借り入れを検討するなら京都銀行カードローン<ダイレクト>

京都銀行カードローン<ダイレクト>は、24時間365日申込みが可能です。仮審査の時点では京都銀行の口座をお持ちでなくても申込みができます。

※別途、正式審査のお申込みまでに普通預金口座のご開設が必要となります。

※お申込みは、京都府、大阪府、滋賀県、兵庫県、奈良県、愛知県にお住まいの方が対象です。

京都銀行のキャッシュカードで京都銀行ATMやコンビニATMで借り入れができ、専用のローンカードは発行されません。また、京銀アプリでも借り入れができます。

また、京都銀行カードローン<ダイレクト>の借入利率は年1.9%〜年14.5%です。消費者金融の借入利率の上限は年18.0%前後ですが、京都銀行は借入利率の上限が年14.5%と比較的低いといえます。

京都銀行カードローン<ダイレクト>の返済方法

京都銀行カードローン<ダイレクト>の約定返済日は毎月5日です。返済用に設定した普通預金口座から自動で引き落とされるため、返済忘れを防げます。

毎月の約定返済に加えて追加返済を行いたい場合は、京都銀行ATMや「京銀アプリ」から手続きが可能です。

毎月の返済額は、約定返済日の前日時点における借入残高に応じて決まり、最低2,000円から返済できます。

※「お借り入れ5秒診断」は借り入れを検討する際の目安であり、実際の申込時の審査結果と異なる場合があります。

※シミュレーション結果はあくまでも簡易的な試算であり、お取引状況により実際のご返済金額やご返済期間と異なる場合があります。(ご返済金額は借入残高に応じて決まるため、ご返済が進み借入残高が少なくなると、毎月のご返済金額は少なくなります。)

消費者金融に関するよくある質問

Q.消費者金融でお金を借りたとき、どのようにして返済をしますか?

A.

利用する消費者金融によって異なりますが、一般的には次の4つの方法で返済できます。

- 口座振替

- コンビニや銀行などのATMで振り込み

- 消費者金融のATMで振り込み

- 消費者金融のアプリやインターネットで手続き

「消費者金融で借りたお金を返済する方法」で詳しく解説しています。

Q.消費者金融でお金を借りたあとの返済のコツを教えてください

A.

消費者金融の返済を計画的に行うためのコツは次の5つです。

- 申し込む前に返済シミュレーションを活用する

- 返済の負担が大きくならない金額を借りる

- 返済期日が給料日直後の消費者金融を利用する

- 借り換えローンを利用する

- おまとめローンを活用する

「消費者金融の返済を計画的に行うコツ」で詳しく解説しています。

Q.消費者金融を利用しましたが返済が難しくなってきました。どうしたらいいですか?

A.

返済が難しくなった場合の対処法は次の3つです。

- まずは契約中の消費者金融へ連絡する

- 家族や頼れる人に相談する

- 弁護士・公的機関に相談する

ひとりで抱え込まず、家族や知人、弁護士など信頼できる人に相談しましょう。返済に困る状況を放置すると、返済の遅れが信用情報機関に記録されたり、遅延損害金が増加したりするなどなど、デメリットが大きくなります。できるだけ早めの行動が大切です。

「消費者金融で返済が困難なときの対処法」で詳しく解説しています。

ファイナンシャル・プランナー(CFP認定者) 他

飯田 道子

返済方法は振り込みや口座振替など金融機関によってバリエーションが違います。借入先を選ぶときは金利の低い金融機関を選びがちですが、確実に返せるかどうかを考えることが大切です。返済方法が自分のライフスタイルに合っているか、返済期日が給料日後になるかなどを考慮して選びましょう。