50代からつみたて投資枠を始めても遅くない理由。おすすめの資産運用パターンも解説

NISAに興味があっても「50代から始めても意味がないのではないか」と思い、口座を開設するか迷っている方もいるかもしれません。現在50代の方でも、投資の目的を明確にして、運用方針を定めることができれば、将来のための資産形成も可能です。

50代ならではのメリットやデメリットを把握したうえで、つみたて投資枠を始めてみましょう。

- 50代でつみたて投資枠を始めたときのメリット・デメリット

- 50代ならではの運用方法

- つみたて投資枠で運用したときのシミュレーション結果

目次

OPEN50代からNISAを始めるのは遅い?

「50代からNISAを始めるのは、遅いのではないか」と不安を感じる方もいるかもしれませんが、そのようなことはありません。50代の方が老後の資産形成を目的に、NISAをスタートすることもあります。運用の目的を明確にし、目的に合った銘柄を購入することで資産形成できるでしょう。

投資にはリスクもありますが、資産を効率的に増やせる可能性もあります。50代からつみたて投資枠を活用して、5年、10年と運用すれば、運用益が退職後の資金や生活費の補填になるかもしれません。

つみたて投資枠の特徴や、メリット・デメリットを把握しながらスタートしてみましょう。

NISAの仕組みとは

NISAとは、投資で得た利益等に税金がかからない制度です。通常、投資では20.315%の税金がかかりますが、NISA口座で得た利益は非課税になることで、効率的に資産を形成できる可能性があります。

2024年1月にNISAの制度は改正され、「つみたて投資枠」と「成長投資枠」になりました。つみたて投資枠、成長投資枠には次のような違いがあります。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有限度額 |

1,800万円 (うち、成長投資枠は1,200万円) ※簿価管理方式で管理 |

|

| 投資対象商品 |

長期の積立・分散投資に 適した一定の投資信託 |

上場株式・投資信託など |

| 購入方法 | 積立購入のみ | 積立購入・一括購入 |

あわせて読みたい

つみたて投資枠と成長投資枠の違いとは?上手に活用するポイントも紹介

50代からつみたて投資枠を始めるメリット

つみたて投資枠には、投資で得た利益が非課税になる、投資初心者にも始めやすいといったメリットがあります。ここでは、50代の方ならではのメリットを見ていきましょう。

50代でも10年以上の長期運用が見込める

つみたて投資枠は長期運用をすることで、元本割れのリスクを軽減したり、複利による効果を得やすくなったりとメリットを感じやすくなります。

現在50代であっても、65歳、70歳以降を老後として捉えるのであれば、10年近く、または10年以上の長期運用も可能です。

忙しくても自動で積立が行われ資産形成できる

仕事や家庭、趣味などで忙しい50代の方の場合、投資に興味があっても「時間がない」などの理由で、投資をするべきか迷う方もいるでしょう。

つみたて投資枠の場合、最初に銘柄と金額を設定しておけば、毎月決まった日に自動的に積立を行います。

また、長期運用を前提としており、頻繁に値動きを確認したり売買を繰り返したりするような投資ではありません。「毎日チャートを確認するような投資は不安」という方でも、手間なく資産形成に取り組みやすいのが特徴です。

忙しい方にとって投資をはじめるきっかけにしやすいのが、つみたて投資枠といえるでしょう。

50代からつみたて投資枠を始めるデメリット

50代ならではのデメリットは、20代や30代と比較して運用期間が短くなってしまうことです。

20代や30代の方は、ライフスタイルの変化に対応しつつ、20年以上の長期運用を前提に計画を立てることができるでしょう。一方、現在50代の方は、退職までの時間が限られていることなどから20年以上の長期運用は難しい場合もあり、複利の効果を得にくくなります。

しかし、「投資を始める意味がない」というわけではありません。積み立てた資産を取り崩さずに保有し続ければ、50代以降でも長期的な運用によって利益を増やせる可能性もあります。

つみたて投資枠の銘柄の選び方

初めて投資をする方にとって、「何を基準に銘柄を選べばよいのか」と迷う方がいるかもしれません。そういった方は、まず以下の2つの基準を把握しておきましょう。

リスクの許容度を決める

リスクの許容度とは、損失の可能性をどこまで受け入れられるかという指標です。ご自身の収入と投資に使える金額、今後のライフプランなどをもとに、投資に対して、どの程度のリスクをとることができるかを考えてみましょう。

「できるだけ損失を少なくしたい」「利益が増える可能性が高いなら、多少の損失が出ても許容できる」など、リスクの許容度は、人それぞれ異なります。

資産を分散する

銘柄は1つに絞るのではなく、値動きの特徴が異なる複数の銘柄を積み立てるのがおすすめです。特徴が異なる複数の銘柄を積み立てることを「分散」といい、値下がりしたときのリスクに備えやすくなります。

資産の分散には、異なる国や地域(日本・米国・新興国など)の銘柄を組み合わせて購入する方法があります。異なる国や地域の銘柄を保有することで、「Aの銘柄は値下がりしたが、Bは大きく変動しなかった」となり、大幅な値下がりを防ぎやすくなるでしょう。

50代向け!NISAの運用方法

ここでは、リスクの許容度が異なる3パターンの運用方法について紹介します。ここで紹介する運用方法はあくまでも例です。実際にはご自身の投資の目的や、リスクの許容度にあった運用を行いましょう。

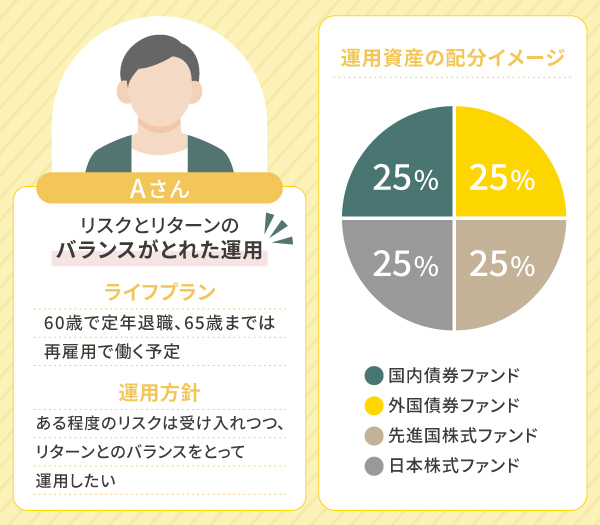

【Aさん】リスクとリターンのバランスがとれた運用がしたい

Aさんの運用方針は、リスクとリターンのバランスを重視しています。「投資だから、ある程度のリスクは許容しているが、大幅なリスクはとりたくない」といった考え方です。

Aさんのような方は、次のような銘柄の組み合わせで運用するのが向いているでしょう。

先進国株式や米国株式といった銘柄に加え、値動きが比較的少ない債券を組み合わせるといったイメージです。

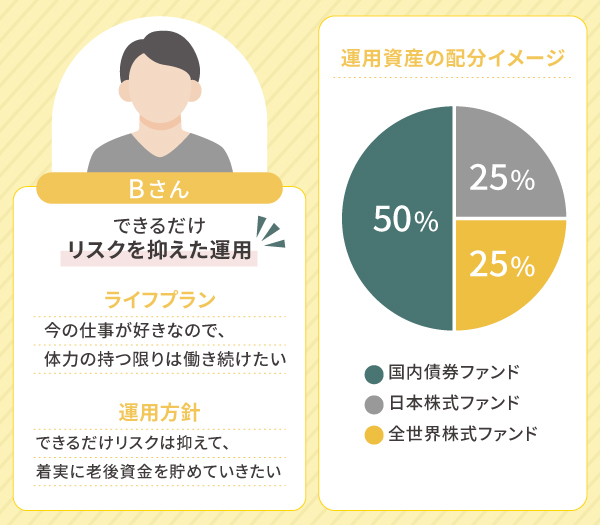

【Bさん】できる限りリスクを抑えたい

Bさんの運用方針は、リスクを抑えることを重視しています。リスクの許容度は低めで、「リターンよりもリスクを抑えたい」という考え方です。

Bさんのような方は、次のような銘柄の組み合わせで運用するのが向いているでしょう。

リスクを抑えたいBさんの場合、株式と比較して値動きが小さい債券の比率が多い銘柄などを組み込むのが向いています。つみたて投資枠のなかでも、より値動きの小さい銘柄を選択するとリスクを抑えることが可能です。

ただし、投資にはどのような銘柄でも元本割れが起こるリスクは存在します。リスクはゼロではないことを把握して、投資を行いましょう。

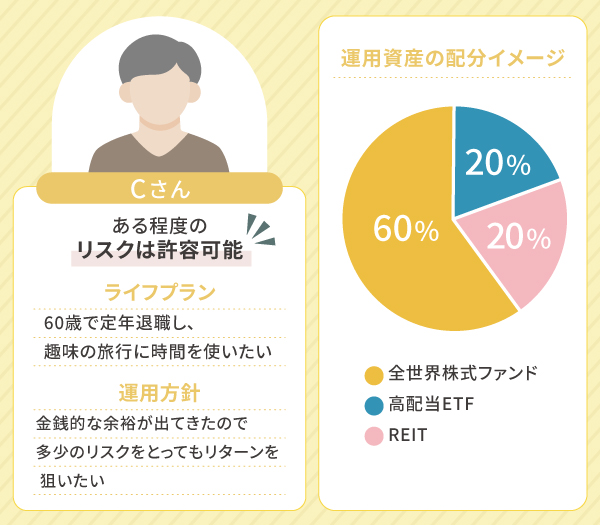

【Cさん】金銭的な余裕があるのである程度のリスクも許容できる

Cさんの運用方針は、ある程度のリスクを許容し、リターンを狙うことを重視しています。投資に対して積極的な考え方です。

Cさんのような方は、次のような銘柄の組み合わせで運用するのが向いているでしょう。

Cさんのように投資に積極的で、投資に使える資金に余裕がある方の場合、つみたて投資枠だけではなく「成長投資枠」の運用も検討してみましょう。成長投資枠は、積立購入以外にも一括購入が可能で、投資信託以外にも、上場株式や上場投資信託(ETF)、不動産投資信託(REIT)など、幅広い商品が購入できる制度です。

成長投資枠で購入できる銘柄のなかには、つみたて投資枠と比較して値動きが大きい銘柄を選べるため、リターンを狙いやすい一方で、価格変動リスクも高まります。そのため、つみたて投資枠よりも保有する銘柄の状況を、十分に確認する必要があるでしょう。

つみたて投資枠の運用シミュレーション

毎月1万円を利回り3%で10年間積み立てた場合と、毎月5万円を利回り3%で10年間積み立てた場合では、以下のようなシミュレーション結果になります。50代からでも、毎月コツコツ積み立てることで、10年間で着実に資産を築ける可能性があります。

| 1万円 | 5万円 | |

|---|---|---|

| 利回り | 3% | 3% |

| 元本 | 120万円 | 600万円 |

| 運用益 | 20万円 | 99万円 |

| 総資産額 | 140万円 | 699万円 |

※あくまでもシミュレーションの結果であり、実際の運用成果は異なります。

なお、運用途中で積立金額の変更をすることは可能です。ご自身の収入などにあった金額を積み立てて、資産形成を行いましょう。

つみたて投資枠は長期運用を前提とした制度

つみたて投資枠は多くの方にとって使いやすく、月1,000円などの少額から始められる制度です。当面の生活に必要な資金を確保したうえで、余裕のある資金をコツコツ積み立てていくことが基本となります。

また、つみたて投資枠の対象商品は、長期運用を前提とした商品です。短期で大きな利益を狙う投資手法とは異なり、時間をかけて複利効果を活かすことを前提に設計されています。そのため、投資方針として長期・分散・積立を重視する方に適しています。

ファイナンシャル・プランナー(CFP認定者)

金子賢司

近年、インフレにより多くの商品の物価が上昇しています。預貯金だけでは資産を増やすのが難しいため、物価上昇への対策として、資産の一部をNISA口座で運用する方法も有効です。

50代の方がつみたて投資枠を運用する前に知っておきたいこと

これからつみたて投資枠で投資を始める方は、次のポイントを把握しておきましょう。

価格変動が起こってもあせって売却しない

投資信託の基準価額は、社会情勢などによって大きく変化することがあります。ときには大きな値下がりを起こし、「このままだと大きな損失が出てしまうのではないか」「元本割れするかも」と不安になるかもしれません。

しかし、ここで売却すると損失が生まれてしまう可能性があるため、あせって売却をしないようにしましょう。

値下がりは一時的なもので、日数が経過すると値動きが安定することも考えられます。投資信託に関連する経済情報やニュースなどから情報収集して、引き続き保有するか、売却するかを冷静に判断することが大切です。

定期的に運用を見直す

「つみたて投資枠はほったらかしでもいい」と言われることもありますが、実際にはそうではありません。これは、「ほったらかしにするくらい頻繁に値動きを確認したり、売却したりしなくてもよい」といったイメージです。

つみたて投資枠をスタートしたら、資産がどれくらいになっていて、どのような値動きをしているのかを定期的に確認することも大切です。

また、ライフスタイルの変化が生じた時や、積み立てられる金額が増減しそうなときは、積立金額やポートフォリオを見直すことも検討しましょう。

NISAを始めるか迷っているなら!京都銀行でご相談を

初めて投資をする方の場合、「50代からでも将来のための資産形成ができるのか」「どの銘柄を購入すればいいのか」といったことで悩むことがあるかもしれません。そういった方は、金融機関の窓口で相談をしながら運用の方向性を決めてみましょう。

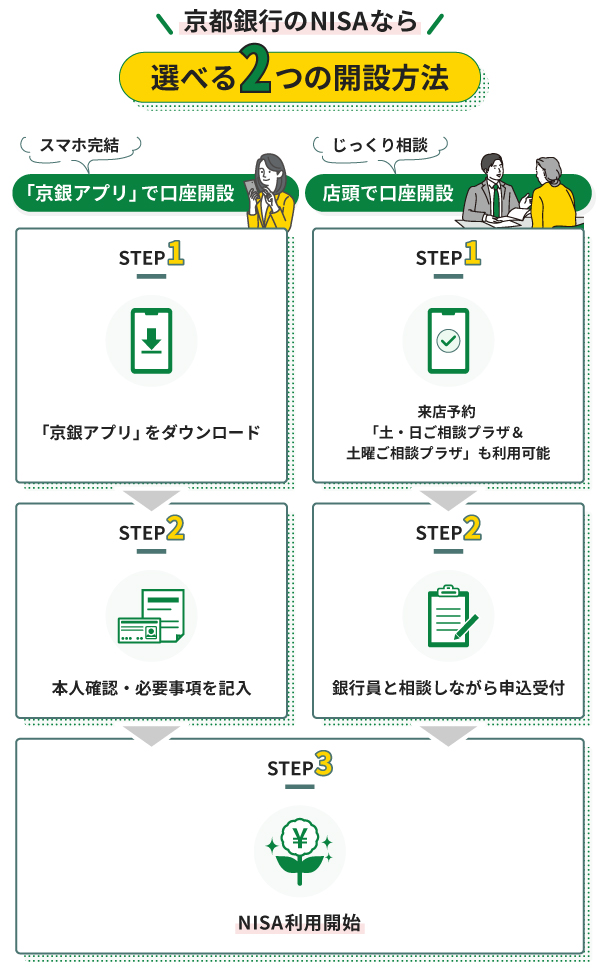

京都銀行では、銀行員と相談しながらNISAをスタートすることができます。インターネットなどで調べるよりも、実際に話をしながら運用方針を決めたい方にもおすすめです。平日お忙しい方は、無料の「土・日ご相談プラザ」「土曜ご相談プラザ」をご活用ください。

つみたて投資枠に関するよくある質問

Q.50代でつみたて投資枠を始めることにデメリットはありますか?

A.

50代の方の場合、20代や30代の方と比較すると、運用期間は短くなりやすい点がデメリットといえます。

しかし現在50代でも、65歳、70歳まで運用することを前提とするのであれば、10年以上の長期で運用できる可能性もあります。

Q.50代はつみたて投資枠と成長投資枠どちらがいいですか?

A.

つみたて投資枠と成長投資枠のどちらがよいかは、リスクの許容度や投資の目的などによって異なります。

つみたて投資枠と成長投資枠は併用することも可能です。つみたて投資枠は年間で120万円、成長投資枠は240万円を上限に購入できるため、「つみたて投資枠で積み立てながら、気になる株式を一括購入する」といったこともできます。

Q.50代がつみたて投資枠を運用するならどのような銘柄がおすすめですか?

A.

50代の方の場合、「長期・積立・分散」を意識して銘柄を選択してみましょう。どの銘柄を購入するかも重要ですが、つみたて投資枠では、国や地域を分散し、長期に積み立てていくといったこともポイントです。

たとえば、投資対象に日本だけでなく、米国や先進国を組み入れて運用することで分散できます。

ファイナンシャル・プランナー(CFP認定者)

金子賢司

長寿化が進む現代において、50代からでも投資を活用した老後資金の形成は、有効な選択肢の一つです。NISAには口座開設の年齢制限がないため、この機会に活用を検討してみてはいかがでしょうか。