大学生がつみたて投資枠での運用を始めるメリットとは?デメリットや注意点も解説

日本に住む18歳以上であれば、大学生でもNISAのつみたて投資枠を活用することが可能です。実際、2024年1月からスタートした新しいNISA制度では、多くの20歳以下の若い世代がつみたて投資枠での運用を開始しています。

投資は早く始めるほど長く運用でき、複利効果を大きく得られることから、安定した資産形成が期待できます。その他にも大学生がつみたて投資枠での運用を始めるメリットはたくさんありますので、デメリットとあわせて理解しておくとよいでしょう。

つみたて投資枠は、長期運用を前提とした制度ですので、大学生がつみたて投資枠で運用する際の注意点もあわせて押さえておきましょう。

- 大学生でも一定の条件を満たせばつみたて投資枠での運用を始められる

- つみたて投資枠での運用は少額から始められ、長く運用するほど資産を増やせる可能性があるため、大学生に有効な投資手段

- 金融機関によって取扱商品や最低積立金額、サポートの充実度などが異なるため、利用しやすい金融機関を選ぶとよい

目次

OPENNISAのつみたて投資枠での運用は大学生でも始められる!

つみたて投資枠は、次の条件を満たしていれば大学生でもNISA口座を開設でき、運用を始めることが可能です。

たとえば、2025年4月から大学生になった方は、2025年1月1日時点で18歳になっていればNISA口座を開設できるため、つみたて投資枠での運用を始められます。

あわせて読みたい

NISAのつみたて投資枠は何歳から開設できる?開始したい年齢・年代別の運用も解説

そもそもNISAのつみたて投資枠とは

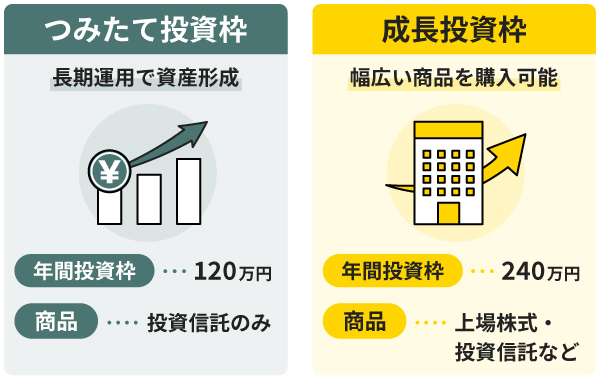

NISAとは、投資で得た利益に税金がかからない非課税制度のことです。2024年1月からは新しいNISA制度がスタートし「つみたて投資枠」と「成長投資枠」の2つの非課税枠が設けられました。

つみたて投資枠は、従来の「つみたてNISA」の特徴を継承する投資方法で、金融庁が定めた基準を満たした、長期投資に適した投資信託を積立購入していく仕組みです。

毎月の積立金額はNISA口座を開設する金融機関によって異なりますが、1,000円程度で始められる場合が多いため、大学生でも無理なく始められるでしょう。

つみたて投資枠を使って1年間で投資できる金額は120万円(月換算で10万円)と決まっており、投資により購入した商品は、期間に制限なく非課税で保有できます。

このように、つみたて投資枠での運用は、将来に向けた資産形成の手段として、大学生などの投資初心者の方にも始めやすい制度となっています。

なお、NISA口座を開設した時点で成長投資枠も利用可能です。成長投資枠もつみたて投資枠と併用することは可能ですが、それぞれの特徴が異なるため、まずはつみたて投資枠での運用から始めることがおすすめです。

あわせて読みたい

つみたてNISAとは?メリットデメリットや仕組みを初心者向けにわかりやすく解説

大学生がNISAのつみたて投資枠での運用を利用している割合

大学生の間でNISAのつみたて投資枠がどれほど利用されているかについての正確な統計データは公表されていません。しかし、若い層ほどつみたて投資枠の購入割合が高い傾向があることも明らかになっており、大学生の間でも利用が広がっていると考えられます。

日本証券業協会による「新NISA開始1年後の利用動向に関する調査結果」では、2024年に新たにNISA口座を開設した方のうち、20代以下が全体の24.5%と最も多い世代であることが示されています。

さらに、20代以下の新NISA口座開設者のうち、実際につみたて投資枠を利用して金融商品を購入した割合は、男性で91.1%、女性で92.6%と非常に高い水準となっています。

大学生がつみたて投資枠での運用を始めるメリット

大学生がつみたて投資枠での運用を始めることには、次のようなメリットがあります。

- 投資で得た利益が非課税になる

- 少額から無理なく投資を始められる

- 長期で運用するほど複利効果を得やすい

- 資産運用の知識が身に付く

投資で得た利益が非課税になる

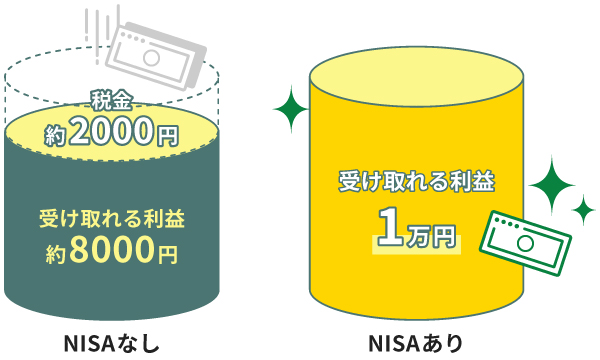

NISAは、投資で得られた利益に対して税金がかからない点が大きなメリットです。NISA口座を活用しない場合は、投資で得られた利益に対して約20%の税金がかかります。

【例:利益が1万円の場合】

非課税となることで、本来なら引かれていたはずの税金分をさらに投資にまわせるため、効率よく資産を増やすことが期待できます。

あわせて読みたい

旧つみたてNISAの非課税期間は?旧NISAからの変更点や移管の可否

少額から無理なく投資を始められる

つみたて投資枠の積立金額は金融機関によって異なりますが、多くの場合で毎月1,000円などの少額から積み立てられます。無理のない金額で資産形成をスタートできるのは大きなメリットです。

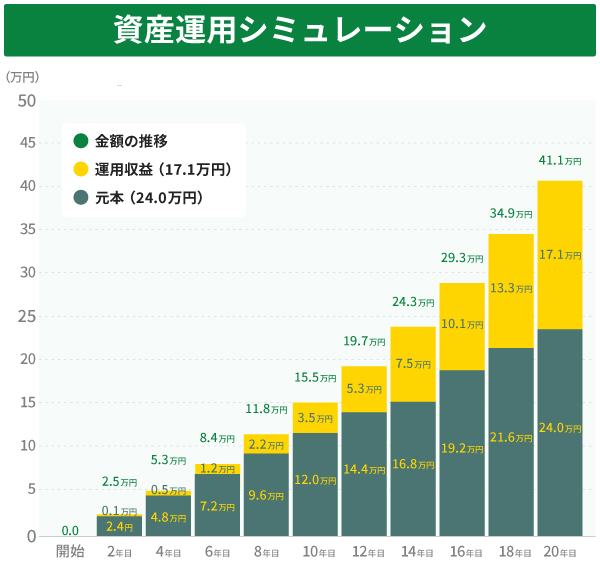

まとまった資金がなくても、少額からコツコツ積立を続けることで資産を増やすことができます。たとえば、毎月1,000円を想定利回り年5%で20年運用し続ければ、元本24万円に対し運用利益が約17.1万円発生し、資産総額は約41.1万円になる可能性があります。

※あくまでもシミュレーションの結果であり、実際の運用成果は異なります。

「たった1,000円」と思うかもしれませんが、20年後には大きく資産を増やせる可能性があることがわかります。最初は1,000円から始めて、収入が増えたときや生活に余裕が出てきたときに、2,000円、3,000円と積立金額を増やせれば、さらに大きく資産形成できるでしょう。

早く始めるほど複利効果を得やすい

複利効果とは、元利(元本+利益)に利益が発生する仕組みのことです。投資を長く続けるほど、複利効果が大きくなり、資産を増やせる可能性があります。

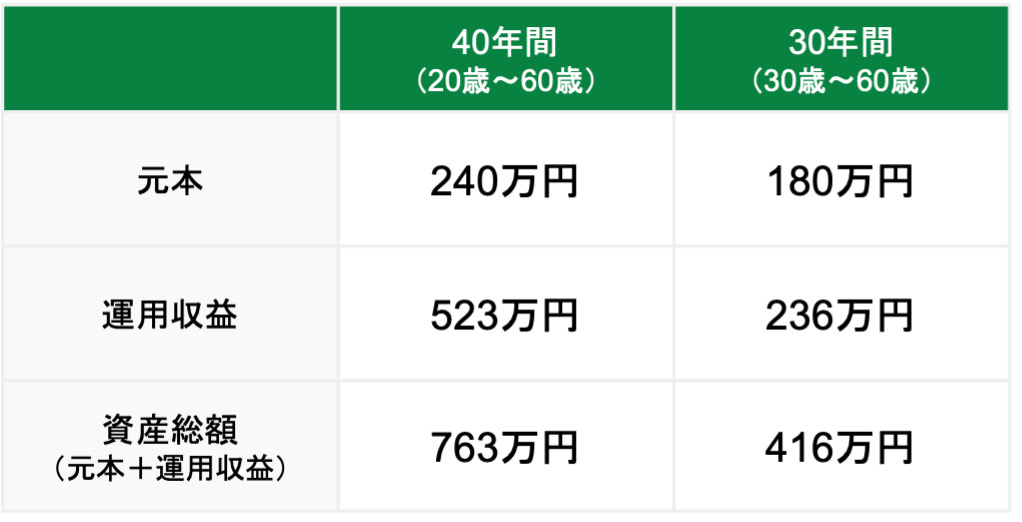

たとえば、毎月5,000円を年率5%で60歳まで運用することを考えたときに、20歳で始める場合と30歳から始める場合を比較してみましょう。

※あくまでもシミュレーションの結果であり、実際の運用成果は異なります。

このように、たった10年の差でも、最終的な資産額に約1.8倍もの差が出る可能性があります。

積立金額や想定利回りが同じであっても、運用期間が長いほど複利効果が大きくなる可能性があるため、大学生のうちから運用を始めるメリットは大きいと言えるでしょう。

あわせて読みたい

つみたて投資枠の複利の仕組みを解説。設定方法や効果のシミュレーションも紹介

資産運用の知識が身に付く

実際に投資を始めてみることで、経済や金融に関する知識が自然と身に付きます。ニュースや社会の動きにも関心が持てるようになり、金融リテラシーを高めるきっかけになることも大きなメリットです。

大学生のうちから投資の基礎知識や長期的な資産形成の考え方を学んでおくことで、将来の仕事や家計管理に役立つ「実践的なお金の知識」を身につけることが可能です。

ファイナンシャル・プランナー(CFP認定者)

金子賢司

投資を通じて身につく債券や株式の仕組み、銘柄選定に必要な企業分析などの知識は、社会人になってからも大いに役立ちます。

大学生がつみたて投資枠での運用を始めるデメリット

大学生がつみたて投資枠での運用を始めると、次のようなデメリットもあることを押さえておきましょう。

- 元本割れのリスクがある

- 急な出費に対応しづらい場合がある

- 短期的な貯金目的には向かない

なお、このデメリットはつみたて投資枠での運用自体のデメリットともいえるため、大学生だけでなくすべての方に当てはまります。

メリットだけでなくデメリットも十分に理解しておくことが重要です。

元本割れのリスクがある

つみたて投資枠で購入できる投資信託は、相場の変動によって価格が変動するため、相場の状況によっては、元本を下回ることもあります。

投資した資金を引き出す際には、その時点の市場価格で売却することになるため、購入時よりも価格が下がっているタイミングでは損失が確定してしまいます。たとえ元本割れしていたとしても、売却して損失を確定させずに、長く運用を続ける心がけが大切です。

長期的に運用すれば価格変動によるリスクは抑えやすいものの、「絶対に損をしない」制度ではないことを理解しておきましょう。

あわせて読みたい

つみたて投資枠(旧つみたてNISA)は元本割れする?リスクを軽減する方法や対処法

急な出費に対応しづらい場合がある

つみたて投資枠で購入した投資信託は、いつでも売却して現金化することは可能です。しかし、売却の申し込みから実際に現金が手元に入るまでに数日かかることもあるため、すぐに現金が必要な状況に対応しづらい点はデメリットといえるでしょう。

貯金をすべて投資にまわすのではなく、生活費や急な支出に備えるための資金は預金口座に確保しておくことが重要です。

短期的な貯金目的には向かない

つみたて投資枠は、安定的な資産形成を行うための長期・積立・分散投資を継続しやすい仕組みとなっており、短期間での利益を期待するものではありません。

つみたて投資枠での運用はあくまでも投資であるため、近いうちに使う予定のあるお金を投資に回すと、必要なタイミングで元本割れしている可能性があります。

大学生がつみたて投資枠での運用を始めるなら積立金額はいくらがいい?

大学生の場合、毎月のバイト代や仕送りから無理なく出せる金額を目安にスタートするとよいでしょう。

つみたて投資枠では年間120万円まで投資できますが、上限まで使い切る必要はありません。無理のない範囲で積み立てることが大切です。

積立金額はいつでも変更できるため、月1,000円などの少額から始めて、収入や生活に余裕が出てきたタイミングで増額するのもひとつの方法です。

大切なのは、生活に支障が出ない範囲で続けることです。最初は少額でも、長期間コツコツ積み立てることで将来の資産形成につながります。

あわせて読みたい

つみたて投資枠(旧つみたてNISA)は毎月いくらがいい?平均額や決め方を紹介

大学生がつみたて投資枠で運用する際の注意点

大学生がつみたて投資枠で運用する際には、短期的な値動きに一喜一憂せず積立を継続することが大切です。つみたて投資枠で購入できる投資信託の基準価額は日々変動するため、時には大きく値下がりすることもあります。しかし、そのたびに不安になって売却してしまうと、損失が確定し、本来得られるはずだった利益のチャンスを逃す可能性があります。

つみたて投資枠は「長期・積立・分散」のポイントを押さえることでリスクを抑え、複利の力で資産を育てる仕組みです。目先の値動きに一喜一憂せず、コツコツと積立を続けることが、将来の成果につながります。長い目で資産形成に取り組みましょう。

大学生がつみたて投資枠での運用を始める手順

つみたて投資枠での運用を始める手順は、次のとおりです。

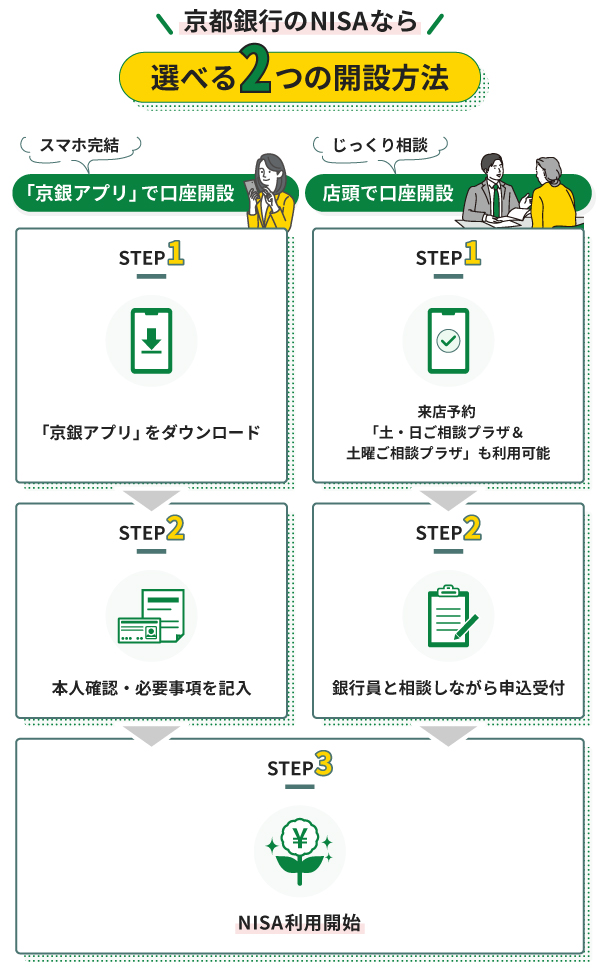

つみたて投資枠での運用を始めるには、まずNISA口座の開設が必要です。NISA口座は、金融機関の窓口やオンラインで申し込めます。

京都銀行では、窓口だけでなくスマホアプリからの申込みも可能です。

NISA口座開設後は、積立設定が必要です。NISA口座を開設するだけでは運用を開始できないため注意しましょう。投資する商品を選んで積立設定を行うことで自動積立購入が行われます。

あわせて読みたい

つみたて投資枠(旧つみたてNISA)の始め方をわかりやすく解説!口座開設の流れや必要書類

NISA口座の開設に必要な書類

NISA口座の開設に必要な書類は金融機関によって異なります

京都銀行の場合は、以下のいずれかがあればアプリから口座開設が可能です。

- マイナンバーカード

- 通知カード+本人確認書類(運転免許証など)

【大学生向け】NISA口座を開設する金融機関を選ぶポイント

NISA口座は、証券会社や銀行、信託銀行、郵便局など、さまざまな金融機関で開設できます。ただし、NISA口座は1人につき1口座しか開設できないため、まずは1つの金融機関を選ぶ必要があります。

なお、途中で運用する金融機関を変更したくなった場合は、年単位での変更が可能です。

ここからは、金融機関を選ぶポイントを紹介します。

取り扱っている商品(銘柄)で選ぶ

つみたて投資枠で購入できる投資信託の種類は、金融機関によって異なります。投資したい商品が決まっている場合は、それを取り扱っている金融機関を選びましょう。

あわせて読みたい

つみたて投資枠のポートフォリオの作り方とは?年代別・リスク別の組み方を解説

投資資金の引き落とし方法で選ぶ

ご自身にとって利便性の高い方法を提供している金融機関を選ぶことも選択肢のひとつです。

お金の引き落とし方法には、口座振替やクレジットカード決済などがあり、金融機関によって異なります。すでに利用している銀行口座から引き落とせる金融機関を選ぶと、新たな口座を作る必要がなく、管理もしやすくなるでしょう。

最低積立金額の低さで選ぶ

つみたて投資枠での運用は少額から始められるのが魅力ですが、最低積立金額は金融機関によって異なります。

特に「毎月の出費を増やしたくない」「バイト代の範囲で無理なく始めたい」と考える方は、最低積立金額で選ぶとよいでしょう。

京都銀行では、月1,000円から積み立てることが可能です。まずは少額から始めて、生活に支障がないか確認しながら、慣れてきたら金額を増やすのがおすすめです。

アプリの使いやすさで選ぶ

金融機関によっては、口座開設や買付・売却などの取引をスマホアプリで手軽に行える場合があります。アプリが使いやすいと、資産状況の確認や取引、入出金などもスムーズに行えるため、忙しい大学生にとっても便利です。

たとえば、京都銀行のアプリはシンプルで見やすい画面設計が特徴で、初心者の方でも簡単に操作しやすくなっています。NISA口座の管理だけでなく、銀行預金の残高照会や入出金明細の確認もできるため、資産全体をまとめて把握しやすい点もメリットです。

サポートの充実度で選ぶ

初めての投資の場合、「どの商品を選べばいいかわからない」など、不安がある方も多いでしょう。そのようなときに相談できる窓口があるなど、サポートが充実した金融機関を選ぶのも選択肢のひとつです。

たとえば京都銀行では、チャットボットでの相談や京都銀行店舗での相談の他、土日にも利用できる「ご相談プラザ」でじっくり相談することも可能です。

相談しながら投資を始めるなら京都銀行へ

NISAをはじめる際は、商品選びや運用方法など、迷うことが多いものです。投資に関して不安や迷うことがあれば、京都銀行へご相談ください。

NISA口座の開設はもちろん、資産運用、保険、各種ローンなどお金に関することを対面で相談できます。

平日お忙しい方は、「土・日ご相談プラザ」「土曜ご相談プラザ」をご活用ください。

京都銀行のアプリでも口座開設が可能

京都銀行では、「マイナンバーカード」または「通知カードと運転免許証(運転経歴証明書)などの本人確認書類」があれば、来店不要で投資信託口座とNISA口座を最短2営業日で開設できます。

使いやすく見やすいアプリで、口座開設から取引までできることが特徴です。

よくある質問

Q.大学生がつみたて投資枠での運用での運用を始める場合、親の同意は必要ですか?

A.

18歳以上の方であれば、学生であっても親の同意なしにNISA口座を開設し、つみたて投資枠を利用することが可能です。

NISA口座の開設には、NISA口座を開設する年の1月1日時点で18歳以上であることが条件となっています。

Q.大学生がつみたて投資枠で運用を始めるのはもったいないですか?

A.

大学生がつみたて投資枠での運用を始めることは、将来の資産形成に有効です。たとえ少額からであっても、早期に始めることで長期的な運用ができ、複利効果を活かせるだけでなく、投資や金融に関する知識が身に付くなどさまざまなメリットがあります。

ただし、生活費やその他の出費を圧迫するような金額で投資するのではなく、収入と支出を把握したうえで、無理のない金額で投資することが大切です。

ファイナンシャル・プランナー(CFP認定者)

金子賢司

投資は期間が長いほど、長期・積立・分散投資のメリットが大きくなるため、NISAは大学生からの開始がおすすめです。ただし、あくまで余剰資金で行い、生活費や急な出費に充てるお金は必ず手元に確保しておきましょう。