消費者金融の借入限度額はいくらになる?上限の決まり方や引き上げる方法

消費者金融が提供するカードローンを利用した際に、いくらまで借り入れができるか気になる人も多いのではないでしょうか。

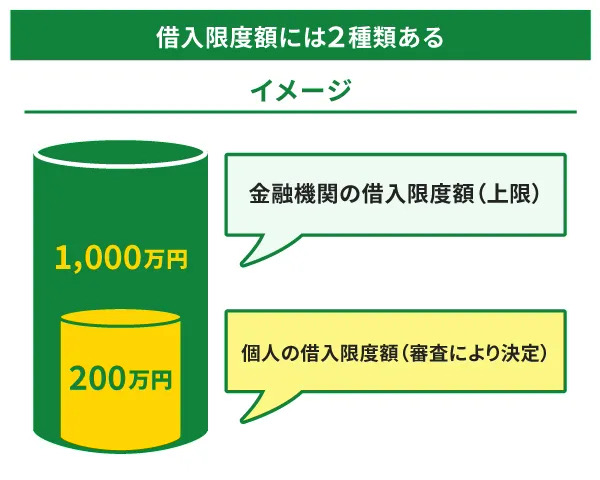

消費者金融の借入限度額は、利用者によって異なります。利用者の借入限度額は、カードローンごとに設定された借入限度額の範囲内で、総量規制や審査を踏まえ、利用者の返済能力に応じて個別に設定されます。

なお、消費者金融の借入限度額は、契約後に増額を申し込み、審査に通過することによって引き上げられる可能性もあります。無理のない範囲で計画的に利用するためにも、消費者金融の借入限度額の仕組みや引き上げのメリット・注意点を把握しましょう。

- 消費者金融で借入限度額がいくらになるかは、利用者によって異なる

- 利用者の借入限度額は、カードローンごとに設定された借入限度額の範囲内で、総量規制や審査を踏まえ、利用者の返済能力に応じて個別に設定される

- 契約後に増額申請をすることで、借入限度額を引き上げ(増額)できる可能性がある

目次

OPEN消費者金融の借入限度額の相場

消費者金融によって、借入限度額(借り入れできる上限額)は異なります。

大手消費者金融の借入限度額の相場は500万円〜800万円ほどです。

消費者金融の借入限度額の決まり方

大手消費者金融の借入限度額の相場は500万円〜800万円ほどですが、借り入れを申し込んだすべての人が必ずしも上限額まで借り入れられるわけではありません。個別の借入限度額は次の要素を考慮して決定されます。

カードローンに設定された借入限度額

消費者金融に限らず、金融機関が提供するすべてのカードローンでは、商品ごとに借入限度額が決まっています。

さらに、「◯円から△円まで」といったように、下限と上限が設定されています。利用者の借入限度額は、商品ごとに設定された借入限度額の範囲内で、返済能力に応じた金額が個別に決定されます。

総量規制

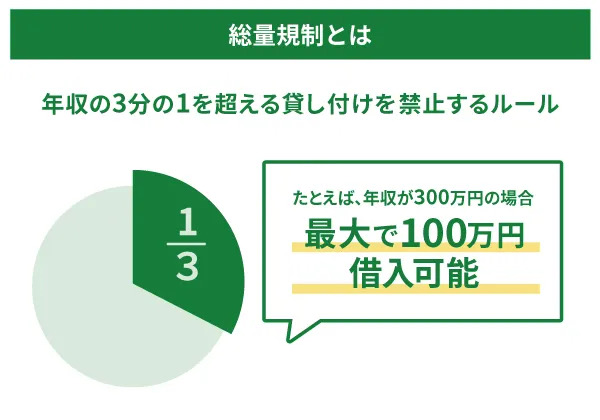

総量規制とは、過度な借り入れによって返済できなくなる状況を防ぐためのルールです。

消費者金融やクレジットカード会社などの貸金業者に適用される「貸金業法」に定められているルールで、貸金業者からは、年収の3分の1を超える借り入れができません。

たとえば年収300万円の人は、最大で100万円までしか借り入れることができません。

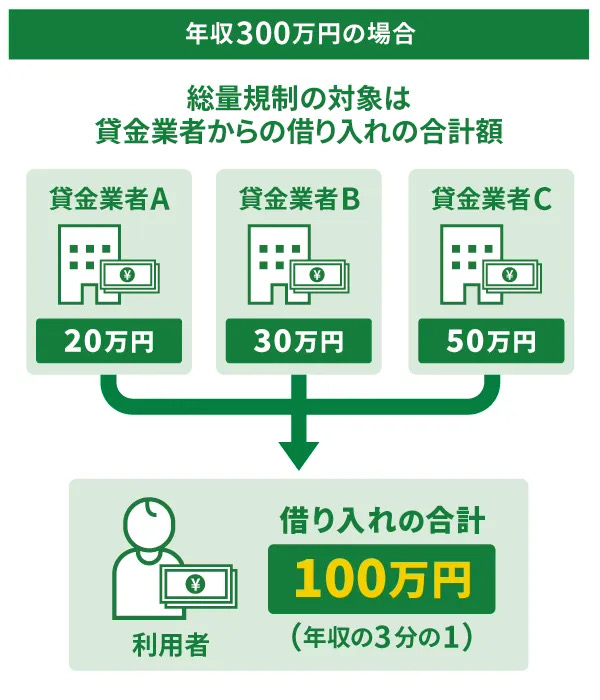

総量規制の対象は、貸金業者から借り入れている金額の合計です。たとえば、年収300万円の申込者が、貸金業者Aから20万円、貸金業者Bから30万円、貸金業者Cから50万円を借り入れている場合、すでに年収の3分の1に達しているため、新しく借り入れを申し込んでも審査に通過できない可能性が高いです。

なお、年収の3分の1はあくまでも上限額であり、必ずしも上限額まで借り入れられるとは限りません。年収以外の要素によっては、設定される借入限度額が年収の3分の1の金額を下回る可能性もあります。

あわせて読みたい

総量規制とは?仕組みや対象外の貸し付け、銀行カードローンも解説

審査

利用者の借入限度額は、申込先の消費者金融の借入限度額と総量規制の範囲内で、利用者の返済能力を踏まえて決められます。

審査によって決められた借入限度額は、審査の通過後の契約時に通知されます。

消費者金融で総量規制を超えて借り入れられる?

消費者金融が提供するカードローンでは、総量規制を超えて借り入れることは難しいでしょう。

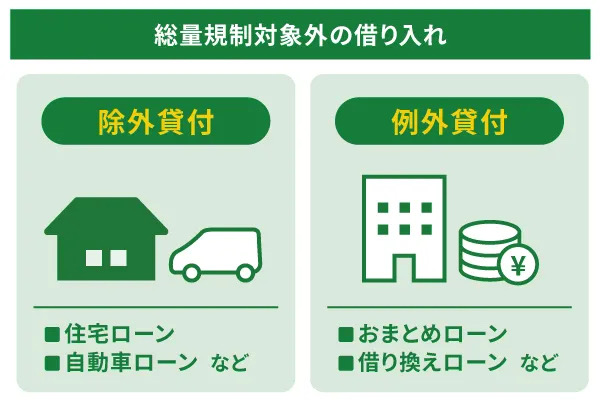

ただし、消費者金融が提供するローンのなかでも「除外貸付」と「例外貸付」に分類される貸し付けであれば、総量規制を超えて借り入れられる場合があります。

除外貸付とは、借入金額が一般的に年収の3分の1を超えるなど、総量規制になじまないと認められる契約で、住宅ローンやマイカーローン、高額療養費貸付、不動産担保型ローンなどが挙げられます。

一方、例外貸付とは、申込者の利益を守るために必要と判断される契約で、おまとめローンや借り換えローン、申込者本人やその親族が医療費を支払うための借り入れ、配偶者貸付、個人事業主の借り入れなどが挙げられます。

あわせて読みたい

総量規制対象外のカードローンはある?上限を超えて借り入れられるローンと注意点

銀行は総量規制の対象外

銀行が提供するカードローンは、総量規制の対象ではありません。

総量規制が定められた「貸金業法」は、消費者金融などの「貸金業者」が対象であり、銀行には「銀行法」が適用されます。そのため、銀行が提供するカードローンであれば、年収の3分の1を超えて借り入れができる可能性があります。

ただし、銀行も独自の審査基準を設け、審査しているため、必ずしも年収の3分の1を超える借入限度額が設定されるわけではありません。

消費者金融で借入限度額を引き上げる方法

契約時に設定された借入限度額が、総量規制の範囲内で余裕がある場合は、契約後に借入限度額の引き上げができる可能性があります。借入限度額を引き上げることを「増額」といいます。

ただし、カードローンの借入限度額を引き上げるためには、契約先のカードローンの会員専用WEBサイトやアプリから申込み、審査に通過する必要があります。

あわせて読みたい

カードローンの増額審査に通過するには?申請時の注意点も解説

借入限度額を引き上げる際の審査で確認されること

借入限度額の増額審査では、カードローンの新規申込時と同様、属性情報と信用情報が確認されると考えられます。

属性情報とは、年収や勤務先などの個人に関する情報のことです。

信用情報とは、クレジットやローンの契約・利用状況などに関する情報のことで、客観的な取引事実を記録した個人情報です。

属性情報の例

- 年齢

- 就業形態(公務員、正社員、契約社員、アルバイトなど)

- 勤務先情報(勤務先の規模など)

- 勤続年数(入社年月日)

- 年収

- 家族構成(扶養家族の有無など)

- 住まい(持家、賃貸、寮など)

- 家賃・住宅ローン返済額

信用情報の例

- クレジットカードやローンの契約内容(申込日、ローン種類など)

- 借入金額

- 利用残高

- 返済の遅延の有無

- 過去の事故情報(自己破産、債務整理など)

審査では収入証明書類の提出が必要になる

借入限度額の増額申請をすると、収入証明書類の提出が必要になる場合があります。

収入証明書類の例は、次のとおりです。

収入証明書類の例

- 源泉徴収票

- 給与明細書+賞与明細書

- 税額通知書

- 所得証明書

- 確定申告書 など

金融機関によっては、提出できる収入証明書類が異なる場合があるため、提出前によく確認しましょう。

カードローンの借入限度額を引き上げるメリット

カードローンの借入限度額を増額できると、次のようなメリットがあります。

借入限度額が増えることで金利が下がる場合がある

カードローンの金利は、審査によって決められた借入限度額に応じて決まることが一般的です。さらに、決められた借入限度額が高額であるほど、金利は下がる傾向があります。

借入限度額を増額することで金利が下がれば、利息の負担を軽減できる可能性があります。

ただし、借入限度額が増額されたからといって、必ずしも金利が下がるわけではありません。たとえば、借入限度額が100万円〜200万円の場合の金利が年15.0%のカードローンでは、設定された借入限度額が100万円から120万円に増額されたとしても、適用金利は変わらず年15.0%のままです。

たとえ金利が下がったとしても、借り入れを繰り返すと借入残高が多くなり、利息負担が増える可能性もあるため注意が必要です。

返済管理がしやすい

設定された借入限度額を増額できれば、借り入れられる金額が増えます。そのため、追加で借り入れたい場合であっても、カードローンを新たに契約する必要がありません。

もし複数のカードローンを契約すると、返済期日や返済金額、返済方法などの管理が複雑になります。返済管理がおろそかになると、返済が遅れ、利息負担が増える可能性があります。

借入限度額を引き上げる際の注意点

借入限度額を増額する際は、次の点に注意しましょう。

返済計画を立てて、無理のない範囲で借り入れる

借り入れの際は、返済計画を事前に立てて、無理のない金額にとどめることが大切です。

計画を立てずに借りると、毎月の返済額が生活費を圧迫し、結果として返済が困難になる可能性があります。支払いが滞ると遅延損害金が発生するだけでなく、信用情報にも悪影響を及ぼすおそれがあります。

こうした事態を防ぐためにも、収支を見直し、返済可能な範囲を明確にしたうえで借り入れるようにしましょう。

契約直後は申し込めない場合がある

金融機関によっては、新規契約の直後は借入限度額を増額できないと明記している場合があります。まずは契約時に設定された借入限度額の範囲内で、カードローンを活用しましょう。

なお、増額審査に通らなかったり、申込みができなかったりして借入限度額が足りない場合でも、すぐに別のカードローンに申し込むのは避けたほうがよいでしょう。

短期間で複数のカードローンに申し込むことで、金融機関にお金に困っている印象を与えかねません。返済能力が乏しいと判断されると、審査に通過しにくくなる可能性があります。

借入限度額の引き上げとカードローンの複数契約はどちらがいい?

「今より多く借り入れたい」といった状況では、借入限度額の引き上げのほうがメリットが多いといえます。

借入限度額が増額できれば、金利が下がる可能性があります。借入金額と返済期間が同じ場合は、複数のカードローンを利用するよりも、増額によって金利が下がったカードローンにまとめたほうが、利息負担の軽減が期待できるでしょう。

また、一つのカードローンに絞って利用したほうが、返済管理がしやすいこともメリットのひとつです。

すでに消費者金融でカードローンを契約している場合は、まずは増額申請をして、借入限度額を引き上げられるかを確認しましょう。

あわせて読みたい

カードローンに複数申込みをする際の注意点|審査や返済への影響を解説

状況によっては銀行のカードローンも検討してみよう

カードローンは、消費者金融だけでなく銀行も提供しています。

消費者金融と銀行のカードローンは特徴が異なります。自分にあったカードローンを選択するためにも、それぞれの特徴を把握しておきましょう。

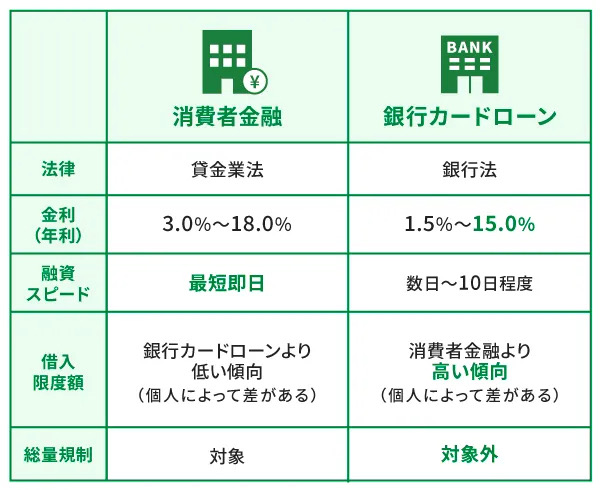

消費者金融と銀行のカードローンの違い

消費者金融と銀行のカードローンは、次のように金利や融資スピード、借入限度額、総量規制の対象かどうかが異なります。

少しでも早く借り入れたい場合は消費者金融カードローン、なるべく高い金額を借り入れたい場合や金利を抑えたい場合は銀行カードローンが向いているでしょう。

あわせて読みたい

銀行カードローンと消費者金融の違いは?審査・金利・返済の特徴を比較

銀行カードローンを検討するなら京都銀行カードローン<ダイレクト>

京都銀行カードローン<ダイレクト>の借入限度額は、大手消費者金融の借入限度額の相場より高い10万円以上1,000万円以内です。利用者の借入限度額は、審査により10万円単位で個別に設定されます。

キャッシュカード一体型のカードローンですので、京都銀行のキャッシュカードをお持ちの方であれば、契約後すぐに借り入れができます。

※お申込みは、京都府、大阪府、滋賀県、兵庫県、奈良県、愛知県にお住まいの方が対象です。

なお、仮審査時は、普通預金口座を所有していなくても申込みが可能です。

※別途、正式審査のお申込みまでに普通預金口座のご開設が必要となります。

借入利率は年1.9%〜年14.5%

京都銀行カードローン<ダイレクト>の借入利率(固定金利)は年1.9%〜年14.5%で、消費者金融などと比較して低めの傾向です。

たとえば借入限度額がもっとも低い10万円であっても、借入利率は年14.5%です。審査によって設定された借入限度額が高くなるほど、借入利率は下がります。

※2025年7月1日時点

お申込みの前にやっておきたいお借り入れ5秒診断と返済シミュレーション

京都銀行カードローン<ダイレクト>のお借り入れ5秒診断では、年齢、年収、借入条件を入れるだけで借入可能かを簡易的に判断できます。

※「お借り入れ5秒診断」は借り入れを検討する際の目安であり、実際の申込時の審査結果と異なる場合があります。

また、カードローンご返済シミュレーションでは、利息、返済額、返済総額、借入期間を把握できるため、計画的な利用に役立ちます。

※シミュレーション結果はあくまでも簡易的な試算であり、お取引状況により実際のご返済金額やご返済期間と異なる場合があります。(ご返済金額は借入残高に応じて決まるため、ご返済が進み借入残高が少なくなると、毎月のご返済金額は少なくなります。)

よくある質問

Q.消費者金融の借入限度額は年収によって決まりますか?

A.

消費者金融の審査では、年収を含むさまざまな情報が総合的に判断され、借入限度額が決まります。

カードローンの審査では、年収など申込者の個人に関する情報である「属性情報」と、クレジットやローンなどの客観的な取引事実を記録した個人情報である「信用情報」が確認されていることが一般的です。

Q.消費者金融ではいくらまで借り入れることができますか?

A.

消費者金融のカードローンで借り入れられる金額(借入限度額)は、利用者によって異なります。

利用者の借入限度額は、カードローンごとに設定された借入限度額から、総量規制や審査を踏まえ、申込者の返済能力に応じて個別で設定されます。

詳しくは「消費者金融の借入限度額の決まり方」で解説しています。

Q.消費者金融で借入限度額いっぱいまで借り入れるとどうなりますか?

A.

設定された借入限度額の上限まで借り入れると、借り入れができなくなります。

ただし、たとえ借入金額が上限に達しても、返済した金額の分だけまた借り入れることが可能です。全額返済すれば、借入限度額までまた借り入れができるようになります。

ファイナンシャル・プランナー(CFP認定者) 他

飯田 道子

消費者金融の借入限度額は年収の3分の1までですが、属性や他の借入状況を総合的に判断するため、必ずしも年収の3分の1まで借り入れができるわけではありません。一方、銀行では独自の基準がありますが年収の3分の1を超えて借りられる可能性があります。申込先によって特徴が異なるため、慎重に検討することが大切です。