つみたて投資枠の積立金額を増額する方法|タイミングやデメリットも解説

NISAの「つみたて投資枠」は毎月10万円、年間120万円まで非課税投資が可能です。この金額の範囲内なら、つみたて投資枠の積立金額は、ライフスタイルや経済状況の変化に応じていつでも増額できます。

本記事では、積立金額の増額方法やメリット、適切なタイミング、注意点をわかりやすく解説します。インターネットや店頭窓口での手続き方法から、増額による運用シミュレーションまで具体的に紹介するため、ぜひ参考にしてください。

- つみたて投資枠の積立金額の増額方法

- 積立金額を増額するメリット・デメリットと適切なタイミング

- つみたて投資枠の増額以外の運用方法

目次

OPENつみたて投資枠の積立金額はいつでも増額できる

つみたて投資枠は、NISAの投資枠のひとつで、将来の資産形成を目的とした制度です。ライフスタイルや経済状況の変化にあわせて柔軟に積立金額を調整でき、年間投資枠120万円の範囲内で、毎月最大10万円まで増額できます。

たとえば、毎月3万円の積立金額を、収入が増えて余裕ができたら5万円に増額するといった運用も可能です。ただし、無理な増額は家計を圧迫する可能性があり、市場状況によっては損失が拡大するリスクもあります。あくまで、積立金額は余剰資金の範囲内での設定が重要です。

月々の積立とは別でボーナス設定も可能

金融機関によっては、月々の積立に加えて、「ボーナス設定」や「増額設定」といった設定も可能です。

つみたて投資枠の積立金額は毎月10万円が上限となるため、2月以降にNISAを始めた場合や、毎月の積立金額が10万円以下の場合、年間投資枠を使い切れない可能性があります。こういった場合に、ボーナス設定を活用すれば、年間投資枠を有効に活用できます。

つみたて投資枠の積立金額を増額する方法

つみたて投資枠の積立金額の増額手続きは、店頭窓口での対面手続きと、インターネットを利用したオンライン手続きが一般的です。

インターネットで金額変更を行う場合は、金融機関のマイページにログインして積立設定の画面から設定変更を行います。

ただし、積立金額や購入商品の変更には、金融機関ごとの締め切り日が設定されており、反映されるタイミングも異なります。「来月から積立金額を増やしたい」といった場合、何日までに手続きをすればいいかを事前に確認しておきましょう。

京都銀行の場合:積立金額の増額方法

京都銀行の場合は、次の3つの方法で積立金額の増額設定ができます。

- 投資信託の取引店の窓口

- 京銀ダイレクトバンキング

- 京銀アプリ

京銀ダイレクトバンキングやアプリなら、24時間いつでも手続きが可能です。また、スマートフォンやパソコンから簡単に設定を変更できるため、忙しい方にも利用しやすくおすすめです。京銀ダイレクトバンキングを利用するには、申込み後投資信託口座を登録する必要があります。

つみたて投資枠の積立金額を増額するメリット

つみたて投資枠の積立金額を増やすと、どのようなメリットがあるか確認してみましょう。

非課税枠をより多く活用できる

つみたて投資枠の最大の特徴は、運用で得られた利益が全額非課税になることです。年間投資枠は120万円、非課税保有限度額は1,800万円です。この範囲内でできるだけ投資すれば、税制上の優遇措置を最大限に活用できます。

投資に回せる余剰資金がある場合は、積立金額を増額することで、より効率的な資産運用が可能になります。

複利効果で利益を増やしやすくなる

積立金額を増額することで、複利効果による利益の拡大が期待できます。複利効果とは、投資によって得られた利益が元本に加算され、その合計額に対してさらに利益が発生する仕組みです。

たとえば100万円を年利10%で運用した場合、2年目からは元本と利益を合わせた110万円に対して運用益が生まれます。この効果は運用期間が長ければ長いほど大きくなるため、わずかな増額でも、長期で見れば将来的には大きく資産を増やせる可能性があります。

あわせて読みたい

つみたて投資枠の複利の仕組みを解説。設定方法や効果のシミュレーションも紹介

ファイナンシャル・プランナー(CFP認定者)

金子賢司

運用期間が長いほど、複利運用の効果が高くなる傾向があります。NISAは非課税期間が無期限となり、複利効果を最大限活かせるようになりました。

つみたて投資枠の積立金額を増額するタイミング

つみたて投資枠の積立金額はいつでも増額できますが、特に次のようなタイミングでは見直しを検討してみましょう。

- 家計の状況が変わって余裕ができたとき

- 資産形成の目標が変わったとき

- 臨時収入が入ったとき

それぞれ詳しく解説します。

家計の状況が変わって余裕ができたとき

転職や昇給など、家計の収入に変化があった場合は、積立金額の増額を検討するのに適したタイミングです。

収入が増えた分を投資に回すようにすれば、家計への負担を抑えながら、より効率的な資産形成を進めることができます。

資産形成の目標が変わったとき

ライフステージの変化により、将来必要となる金額や目標達成までの期間が変わる場合もあります。

たとえば、マイホームを購入する目標ができたときや、子どもの教育費用が定まったときなどは、積立金額の変更を検討するタイミングです。目標達成に必要な積立金額を見直し、家計に負担のない範囲で増額を検討してみましょう。

臨時収入が入ったとき

ボーナスなどの臨時収入が入ったときは、ボーナス設定や増額設定を活用するのがおすすめです。毎月の積立金額を変更せずに追加投資が可能なため、家計への負担を抑えながら資産形成を加速させることができます。

ただし、毎月の積立金額がすでに10万円の場合は、年間投資枠の制限により、これらの設定は利用できない点には注意が必要です。

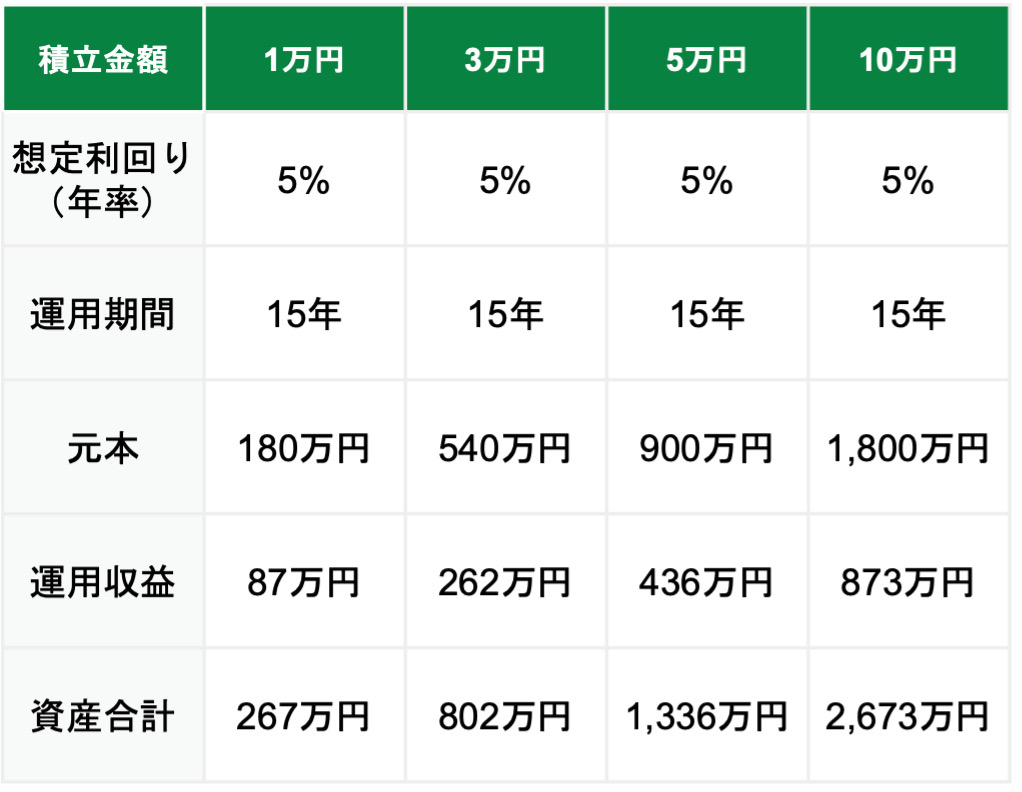

つみたて投資枠の積立金額を増額した場合、運用益はどのくらい変わる?

積立金額を増額した場合の運用収益の変化は、積立金額によって異なります。以下に積立金額に応じた元本、運用収益、資産合計をまとめているため、参考にしてください。

あくまでシミュレーションではありますが、積立金額を増額することによって、より効率的に資産形成できる可能性が高まることがわかります。

つみたて投資枠の積立金額を増額するデメリット・注意点

積立金額の増額は、メリットばかりではありません。増額する場合は次のデメリットや注意点も確認しておきましょう。

- 基準価額が下落した場合は増額前よりも損失のリスクが大きくなる

- 毎月の負担が増えて家計を圧迫する可能性がある

- ボーナス設定をする場合は年間投資枠に注意

- 数年以内に使う予定の資金の投資は慎重に判断する

それぞれ注意点を解説します。

基準価額が下落した場合は増額前よりも損失のリスクが大きくなる

積立金額の増額にともない、損失のリスクも比例して大きくなります。特に、増額後に基準価額が下落した場合、損失額も増額前より大きくなる可能性もあるでしょう。

ただし、世界経済は長期的な視点で見れば右肩上がりで成長を続けているため、一時的な損失を乗り越えて収益を得られる可能性もあります。元本割れリスクを抑えるためには、増額後の値動きに一喜一憂せず、長期的な視点で投資を継続することが大切です。

あわせて読みたい

つみたて投資枠(旧つみたてNISA)は元本割れする?リスクを軽減する方法や対処法

毎月の負担が増えて家計を圧迫する可能性がある

積立金額を増額するということは、当然、毎月の家計支出を増やすことにつながります。

特に毎月の収支のバランスがギリギリの場合、予期せぬ出費や収入減少への対応が困難になる可能性も考えられます。増額を検討する際は、家計の状況を慎重に見極め、無理のない範囲で設定するようにしましょう。

ボーナス設定をする場合は年間投資枠に注意

つみたて投資枠の年間投資枠は120万円です。毎月の積立金額にボーナス設定を加えることで、この上限を超過する可能性があります。

非課税枠を超えて運用したい場合は課税口座で運用することとなり、税制優遇を受けられなくなります。税制優遇を受けながら資産形成をしていきたい場合は、年間の合計投資額を慎重に計算しましょう。

数年以内に使う予定の資金の投資は慎重に判断する

つみたて投資枠は長期的な資産形成を目的とした制度です。短期的には市場変動により元本割れとなるリスクもあるため、教育費やマイホームの頭金など、数年以内に使用する予定の資金を投資に回すのは避けたほうが無難です。投資を行う際は、ご自身のリスク許容度に応じた運用を心がけましょう。

つみたて投資枠の増額以外の資産運用方法

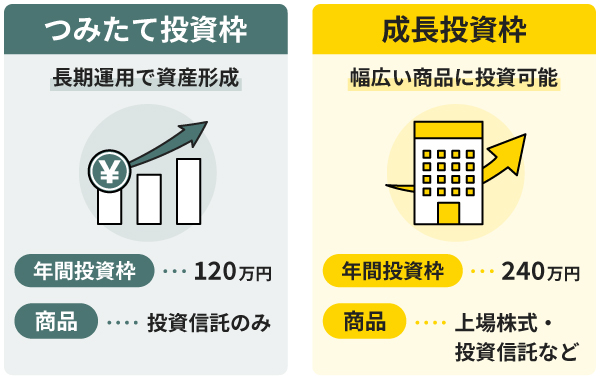

つみたて投資枠の年間投資枠は120万円、NISA全体の非課税保有限度額は1,800万円と上限が設定されています。これらの上限を超える場合は、次の運用方法も検討してみましょう。

- 成長投資枠を活用する

- iDeCo(個人型確定拠出年金)を活用する

- 課税口座で投資する

それぞれの運用方法を詳しく解説します。

成長投資枠を活用する

NISAでは、つみたて投資枠と成長投資枠の2つの投資枠があり、併用ができます。成長投資枠の年間投資枠は240万円と、つみたて投資枠よりも大きな金額の投資が可能です。また、つみたて投資枠では購入できない投資信託や上場株式も投資対象となっており、よりご自身の希望に合った運用を目指せます。

ただし、つみたて投資枠で非課税保有限度額1,800万円を使い切る場合は、成長投資枠を利用できない点には注意が必要です。

あわせて読みたい

つみたて投資枠と成長投資枠の違いとは?上手に活用するポイントも紹介

iDeCo(個人型確定拠出年金)を活用する

iDeCoは、公的年金に上乗せしてご自身で運用する私的年金制度です。加入は任意で、積み立てたお金と運用益を、原則60歳以降に年金や退職金のような形で受け取れます。

運用益が非課税になることに加え、掛金が全額所得控除の対象となるため、税制上のメリットが大きいのが特徴です。NISAとの併用も可能であり、長期的な資産形成の選択肢として検討する価値はあるでしょう。

課税口座で投資する

課税口座では投資額の上限がなく、個別株式や投資信託、債券など幅広い商品に投資できます。

非課税運用はできないため運用益には20.315%の税金が課されますが、NISAやiDeCoの非課税枠を使い切った後の追加投資先として検討しましょう。

あわせて読みたい

投資の種類を比較。仕組みとメリット・デメリットを初心者向けにわかりやすく解説

NISAの運用方法に関するご相談は京都銀行へ

京都銀行では、つみたて投資枠や成長投資枠を利用した非課税投資が可能です。

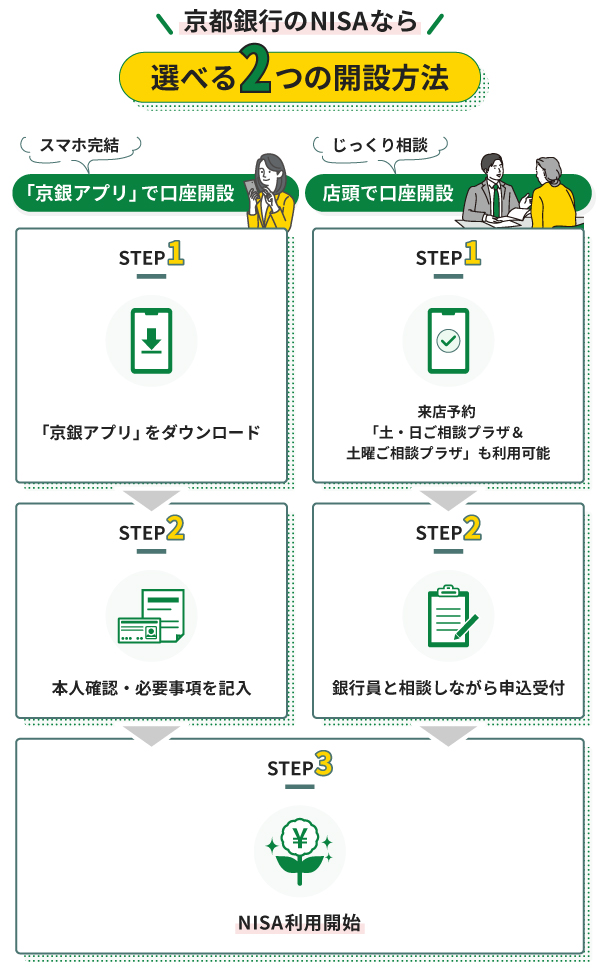

「京銀アプリ」を利用すれば、来店不要で口座開設からお取引まで完結できます。もちろん、店頭でも口座開設は可能です。店頭での口座開設を希望する場合、WEBまたは電話での来店予約をしてください。

また、京都銀行では口座開設だけでなく、お金に関する悩みをプロに直接相談することもできます。NISAを含む資産運用について相談したい方は、ぜひお近くの京都銀行へお気軽にお越しください。

平日お忙しい方は、無料の「土・日ご相談プラザ」「土曜ご相談プラザ」をご活用ください。

つみたて投資枠の増額に関するよくある質問

Q.つみたて投資枠の積立金額は年の途中でも増額できますか?

A.

つみたて投資枠の積立金額は、年間投資枠120万円以内であれば、年の途中でもいつでも増額可能です。

Q.つみたて投資枠の積立金額を増額するタイミングはいつがいいですか?

A.

収入増加などで家計に余裕ができたときや、資産形成の目標を見直したときは増額を検討するタイミングです。余剰資金の範囲で無理なく増額することで、効率的な資産形成が期待できます。

Q.つみたて投資枠の積立金額を増やす方法は?

A.

積立金額の変更方法は金融機関によって異なりますが、店頭窓口またはインターネットでの手続きが一般的です。インターネットの場合は、マイページにログインして積立設定画面から変更できます。

つみたて投資枠の積立金額を増額する方法

Q.つみたて投資枠の積立金額を増額するデメリットは何ですか?

A.

積立金額の増加に伴いリスクも大きくなり、保有商品の価格下落時には増額前より大きな損失となる可能性があります。ただし、長期運用により値上がりする可能性もあるため、継続的に積み立てることが大切です。

Q.つみたて投資枠の積立金額を来月から増額したい場合、いつから変更手続きできますか?

A.

金額設定の反映には数日を要するのが一般的で、金融機関ごとに申込締切日が設定されています。翌月からの増額を希望する場合は、各金融機関のウェブサイトで締切日を確認し、余裕をもって手続きを行うようにしましょう。

ファイナンシャル・プランナー(CFP認定者)

金子賢司

つみたて投資枠は増額もできますが、少し積み立てが大変に感じたら減額も可能です。増額も減額もさほど手間がかからず、柔軟に運用できる点もNISAのメリットと言えるでしょう。