NISAは、私達の資産形成を

後押しする制度です!

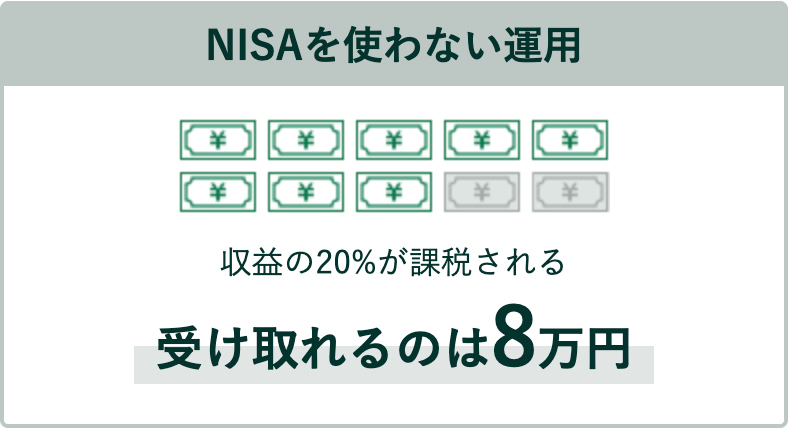

例えば、投資をして10万円の収益が出たとします。本来であればこの10万円に20%※が課税されるため2万円の税金が引かれ、手元に残るのは8万円となります。ですが、NISAを活用して投資すると非課税となり税金が引かれませんので10万円丸々手元に残るというわけです。

投資信託って?

投資信託とは、投資家(=私達)から集めた資金を運用のプロが運用する金融商品です。利益が出ると投資家の持ち分に応じて分配されます。株式等を1つ1つ購入するより手間がかからずリスクも分散されるので、初心者の方もはじめやすい投資方法です。

資産運用するなら知っていてほしい「NISA」。

配当所得や譲渡所得にかかる税金が非課税になる制度です。

自分の目的にあった制度を活用して、かしこくおトクに資産運用しましょう。

POINT

1

POINT

2

POINT

3

POINT

4

POINT

5

京都銀行なら、資産形成、保険、車やマイホームの購入資金、教育資金、相続について等、お金のこと全般についてまとめてご相談いただけます。

2024年1月より

NISA制度が変わりました

| 制度 | つみたて 投資枠 |

成長 投資枠 |

|

|---|---|---|---|

| 制 度 の 概 要 |

年間投資枠 | 120万円 | 240万円 |

| 非課税保有期間 | 無期限化 | ||

| 非課税 保有限度額 (総額) |

1,800万円

|

||

| 成長投資枠1,200万円(内数) | |||

| 口座開設期間 | 恒久化 | ||

| 対象商品 | 積立、分散投資に適した一定の投資信託 (現行のつみたてNISA対象商品と同様) |

上場株式・投資信託等 (①整理・管理銘柄 ②信託期間20年未満、高レバレッジ型及び 毎月分配型の投資信託等を除外) |

|

| 対象年齢 | 18歳以上

|

||

| 旧制度との関係 | 2023年末までに現行のつみたてNISA及び一般NISA制度において投資した商品は、 新しい制度の外枠で、旧制度における非課税措置を適用

|

||

POINT

1

制度の恒久化・無期限化

投資できる期間、保有できる期間に制限がなくなり、いつでも(いつまでも)制度を利用できるようになります。

POINT

2

制度の併用可

「つみたて投資枠」と「成長投資枠」の併用が可能となります。

POINT

3

年間投資上限額の引き上げ

「つみたて投資枠」として年間120万円まで利用が可能、「成長投資枠」として年間240万円まで利用が可能となります。

POINT

4

生涯投資枠の創設

1人あたり1,800万円の非課税保有限度額が設定されます。簿価残高で管理し、売却した場合に枠の再利用が可能であるため、生涯利用することが可能です。

NISAをはじめるには投資信託口座とNISA口座が必要です。

ステップ

1

マイナンバーカードまたは

マイナンバーがわかる書類と本人確認書類

ステップ

2

京銀アプリで来店不要でお申込みいただけます

投資信託口座をお持ちの方はこちら

メールオーダー必要書類を

ご郵送させていただきます。

店頭でもお申込みいただけます。

ステップ

3

口座開設手続きが終了したら、対象のファンドをご購入いただけます。

お申込内容や当行での受付状況、銀行休業日によりお手続きに日数を要する場合もあります。

成長投資枠をご希望のお客さま

つみたて投資枠をご希望のお客さま

京都銀行から税務署にNISA口座の届け出を行います。税務署でお客さまのNISA口座が重複していないかなどの審査をします。お客さまは審査結果をお待ちください。

商号:株式会社 京都銀行(登録金融機関)

登録番号:近畿財務局長(登金)第10号

加入協会:日本証券業協会 一般社団法人金融先物取引業協会

京都銀行に投資信託口座をお持ちでない方は

京銀アプリでお申込みOK!

iOSの方は

こちらから

Androidの方は

こちらから